Του Γιάννη Καβουρίνου,

Το φαινόμενο των μη εξυπηρετούμενων δανείων (NPL), από την περίοδο της κρίσης του ευρώ μέχρι σήμερα, αποτελεί μείζον ζήτημα για την ελληνική οικονομία. Μάλιστα, η Κομισιόν χαρακτήρισε τα ελληνικά κόκκινα δάνεια ως μια από τις πέντε «πληγές» της ελληνικής οικονομίας, μαζί με τα υψηλά ποσοστά ανεργίας, το διαρκές έλλειμμα εξωτερικού ισοζυγίου, το υψηλό δημόσιο χρέος και τον χαμηλό ρυθμό δυνητικής ανάπτυξης. Σαφώς, τα επίπεδα των κόκκινων δανείων έχουν μειωθεί σε σημαντικό βαθμό. Παραμένουν, όμως, σε υψηλά ποσοστά σε σχέση με εκείνα των υπολοίπων ευρωπαϊκών κρατών.

Μη εξυπηρετούμενα δάνεια σε αριθμούς

Σύμφωνα με έγκυρους χρηματοοικονομικούς αναλυτές, το ιδιωτικό χρέος στη χώρα μας αγγίζει τα 253 δις ευρώ, εκ των οποίων τα 107 δις ευρώ αποτελούν κόκκινα δάνεια. Από τα αυτά, τα 3/4 είναι επιχειρηματικά, το 1/5 στεγαστικά και τα υπόλοιπα καταναλωτικά. Αναφορικά με τον βαθμό αθέτησης, η κατανομή τους είναι ισομερής στα επισφαλή δάνεια με καθυστέρηση μεγαλύτερη των 90 ημερών, σε αυτά που δεν έχουν καταγγελθεί ακόμη και σε εκείνα που έχουν καταγγελθεί από τις τράπεζες.

Γενικές επιπτώσεις των NPL στην οικονομία

Για τον τραπεζικό κλάδο αναστέλλεται η κερδοφορία και η ρευστότητά του. Όσο οι τράπεζες κατέχουν τους «τοξικούς» αυτούς τίτλους στο ενεργητικό του ισολογισμού τους, αδυνατούν να χορηγήσουν νέες πιστώσεις σε επιχειρήσεις και νοικοκυριά. Μην ξεχνάμε πως η υγεία του χρηματοπιστωτικού τομέα αντικατοπτρίζει την πορεία της εθνικής οικονομίας. Από την άλλη μεριά, έχουμε τις υπερχρεωμένες επιχειρήσεις, οι οποίες, εγκλωβισμένες στις δανειακές τους υποχρεώσεις, παραγκωνίζουν την οικονομική τους δραστηριότητα. Όσον αφορά τα νοικοκυριά, εφόσον αδυνατούν να καλύψουν το δάνειο με τους τόκους του, θα είναι πιο δύσκολο στο μέλλον να τους χορηγηθεί νέο δάνειο, προκειμένου να ικανοποιήσουν τις καταναλωτικές τους ανάγκες. Συνεπώς, σε κάθε περίπτωση, αυτή η στάση πληρωμών οδηγεί στην επιβράδυνση της οικονομίας.

Τα χρέη αυτά πολλαπλασιάστηκαν τον καιρό της υγειονομικής κρίσης. Τη σήμερον ημέρα, λόγω της ενεργειακής ακριβείας, η Ευρωπαϊκή Κεντρική Τράπεζα αύξησε τα επιτόκια κατά 25 μονάδες βάσης, γεγονός που μεγεθύνει το κόστος δανεισμού των ήδη υπαρχόντων κόκκινων δανείων και δημιουργεί φόβους για νέα ανερχόμενα στο μέλλον. Τι μπορεί να γίνει, όμως, ώστε να μειωθεί το χρέος αυτό;

Μέσα αντιμετώπισης κόκκινων δανείων

Ως πρώτο μέλημα, το κράτος οφείλει να διακρίνει τους οφειλέτες σε δύο κατηγορίες. Στους ευάλωτους και στους βιώσιμους. Κάθε μία από τις δύο κατηγορίες φέρει διαφορετική αντιμετώπιση.

Για τους βιώσιμους δανειολήπτες συνίσταται η παροχή δεύτερης ευκαιρίας, σύμφωνα με την οποία μπορούν να πληρώσουν ή να ρυθμίσουν τα κόκκινα δάνειά τους. Αν και το 38% των συνολικών NPL έχουν μπει σε καθεστώς ρύθμισης, πολλά από αυτά εξακολουθούν να βρίσκονται σε καθυστέρηση. Επιπλέον, τους δίνεται η επιλογή να κηρύξουν πτώχευση. Δεύτερο εργαλείο αποτελεί η αναχρηματοδότηση των κόκκινων δανείων από τους βιώσιμους οφειλέτες στη δευτερογενή αγορά. Οι προσδοκίες ανάπτυξης της αγοράς αυτής είναι σημαντικές, καθώς ήδη από το πρώτο τρίμηνο του 2022 πραγματοποιήθηκαν αναδιαρθρώσεις ύψους 1,4 δις ευρώ.

Από την άλλη, οι ευάλωτοι δανειολήπτες θα λάβουν προστασία από τον φορέα απόκτησης και επαναμίσθωσης ακινήτων. Εφόσον πληρούν συγκεκριμένα κριτήρια, ο φορέας αποκτά την κυρία κατοικία τους και τη μισθώνει πίσω σε αυτούς για 12 έτη. Αν οι οφειλέτες επανακάμψουν οικονομικά, τότε μπορούν να ασκήσουν το δικαίωμα μεταβίβασης και να αγοράσουν πίσω το ακίνητο με τη λήξη της σύμβασης μίσθωσης ή και σε μικρότερο χρονικό διάστημα. Ειδάλλως, ο φορέας το πουλάει στην αγορά. Έτσι, επιτυγχάνεται η μείωση του πιστοληπτικού κινδύνου των ευάλωτων δανειοληπτών.

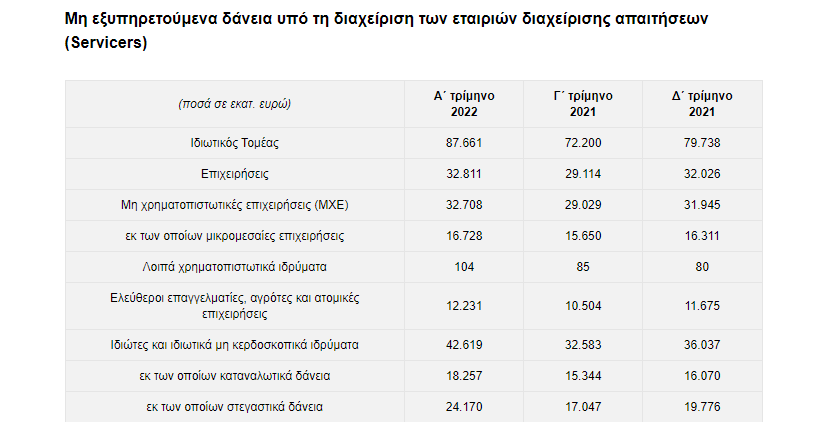

Εταιρίες servicers

Οι εταιρείες servicers –ή αλλιώς εταιρείες διαχείρισης μη εξυπηρετούμενων δανείων– ευθύνονται κατά σημαντικό βαθμό για την εξυγίανση των ισολογισμών των τραπεζών από τα κόκκινα δάνεια, προσφέροντας σε αυτές οικονομική ανάσα και ευελιξία. Σύμφωνα με δεδομένα της Τράπεζας της Ελλάδος, στο πρώτο τρίμηνο του 2022 αυξήθηκε κατά 7,9 δις ευρώ η ονομαστική αξία των NPL που μεταβιβάστηκαν στις εταιρείες αυτές. Επιπρόσθετα, η συνολική αξία κόκκινων δανείων που έχουν αναλάβει κυμαίνεται στα 87,66 δις ευρώ το πρώτο τρίμηνο αυτής της χρονιάς, έναντι 79,74 δις ευρώ του προηγούμενου τριμήνου. Την προσπάθεια των εταιρειών διαχείρισης NPL στηρίζει η δευτερογενής αγορά, καθώς ορισμένα από τα δάνεια αυτά μεταφέρονται σε νέα funds, δίνοντας άμεση ρευστότητα στους servicers, με σκοπό να συνεχίζουν την εξιχνίαση.

Στη χώρα μας, μόνο 4 από τις 23 εταιρείες services διαχειρίζονται σχεδόν το σύνολο των κόκκινων δανείων. Συνεπώς, καταλαβαίνει κανείς πως, αν με τις κατάλληλες προϋποθέσεις αποκτήσουν και οι άλλες εταιρείες πιο ενεργό ρόλο, τα περιθώρια βελτίωσης θα είναι μεγάλα.

Να σημειωθεί, εδώ, πως κατά κύριο λόγο τιτλοποιήσεις γίνονται σε επιχειρησιακά κόκκινα δάνεια, έτσι, ώστε οι servicers να καταστούν κερδοφόρες.

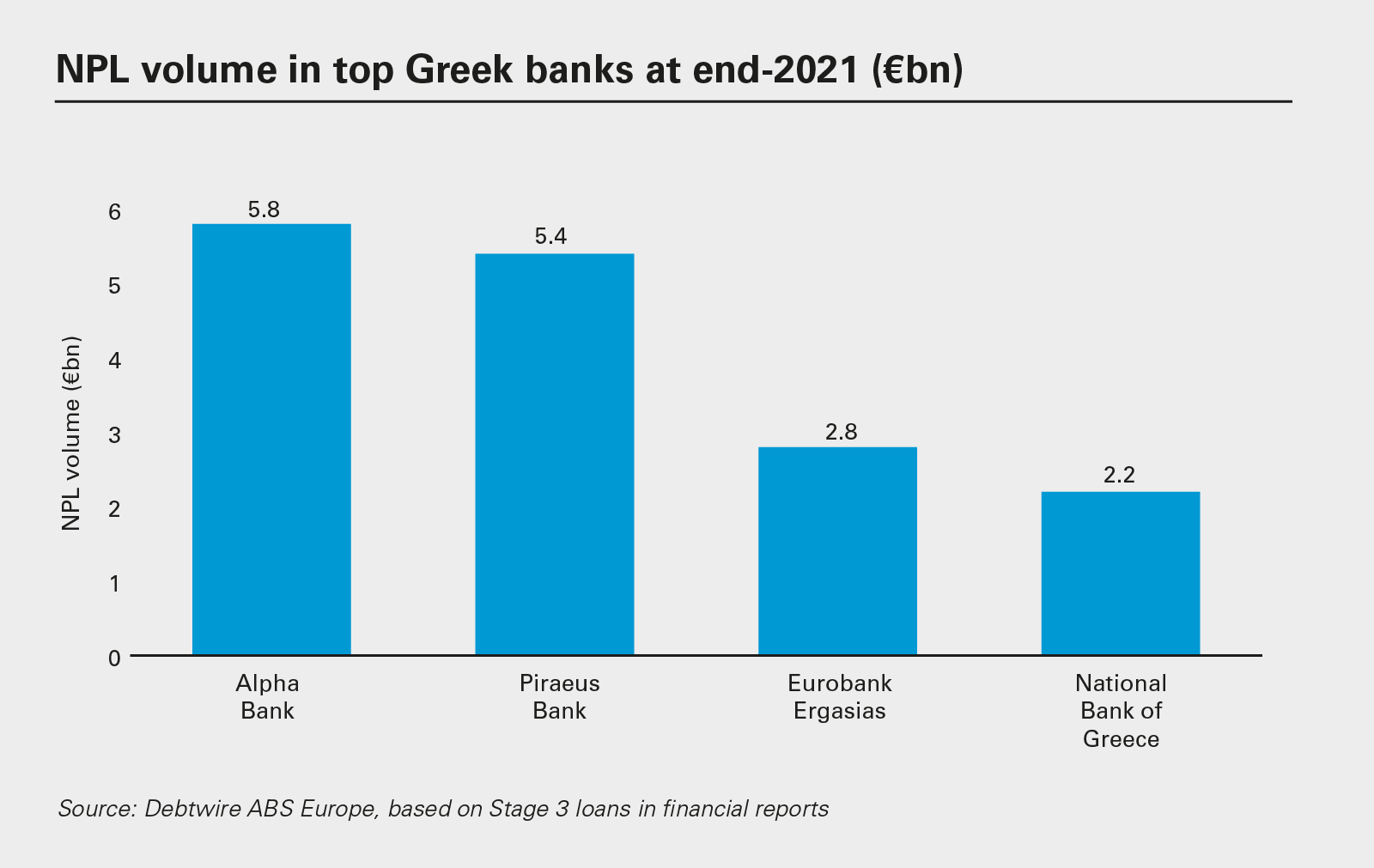

Πρόγραμμα «Ηρακλής»

Ο μηχανισμός αυτός εγκαινιάστηκε τον Δεκέμβρη του 2019, προκειμένου να καθαρίσει περαιτέρω τους ισολογισμούς των τραπεζών με χαμηλό κόστος, μειώνοντας, ταυτόχρονα, τον δείκτη μη εξυπηρετούμενων δανείων. Μέχρι τώρα, έχουν δοθεί εγγυήσεις ύψους 49,5 δις ευρώ, ενώ έως τον Οκτώβρη αναμένονται να φτάσουν τα 55 δις ευρώ. Χάρις τον «Ηρακλή», τα μη εξυπηρετούμενα δάνεια του πρώτου τριμήνου του 2022 έχουν περιοριστεί στις ακόλουθες τιμές:

- Alpha bank: 4,9 δις ευρώ στοχεύοντας τα 2,9 στο τέλος του έτους.

- Εθνική τράπεζα: 2,1 δις ευρώ με στόχο τα 1,8.

- Eurobank: 2,7 δις ευρώ με στόχο τα 2,4.

- Τράπεζα Πειραιώς: 4,7 δις ευρώ με στόχο τα 4.

Συνολικά, από αυτές τις τράπεζες έχουν τιτλοποιηθεί και απομακρυνθεί μη εξυπηρετούμενα δάνεια της τάξεως των 79 δις ευρώ από τα οποία:

- Τα 55 δις αφορούν τον μηχανισμό «Ηρακλής».

- Τα υπόλοιπα 24 δις ευρώ αφορούν απευθείας πωλήσεις κόκκινων δανείων (κυρίως επιχειρηματικών και καταναλωτικών) σε funds χωρίς την στήριξη του «Ηρακλή».

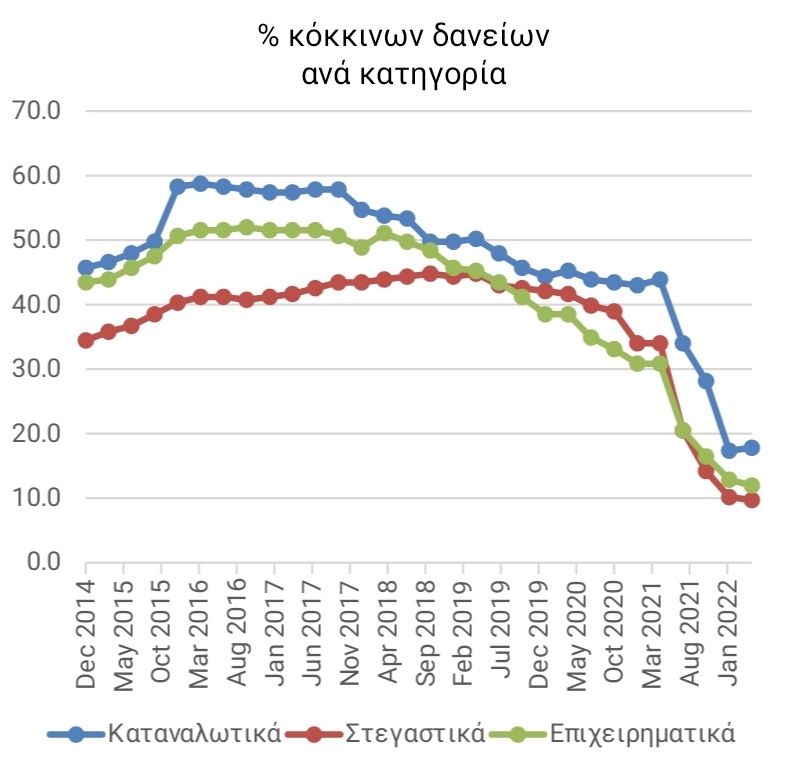

Μη εξυπηρετούμενα δάνεια κατά την περίοδο 2014-2022

Ο πίνακας περιέχει δεδομένα από την Τράπεζα της Ελλάδος και αφορά στοιχεία σε ενοποιημένη βάση και εντός ισολογισμού. Με λίγα λόγια, παριστάνει τα ποσοστά μη εξυπηρετούμενων δανείων σε τρεις διαφορετικές κατηγορίες (καταναλωτικά, στεγαστικά, επιχειρηματικά) με χρονική σειρά από το τελευταίο τρίμηνο του 2014 έως το πρώτο τρίμηνο του 2022. Συμπεραίνουμε πως σε αυτό το διάστημα τα δάνεια προς αθέτηση ολοένα και μειώνονται. Επομένως, οι μηχανισμοί αντιμετώπισης με τις τωρινές συνθήκες κρίνονται αποτελεσματικοί. Σημείο αναφοράς είναι από τα τέλη του 2019 και μετά που τέθηκε σε ισχύ το πρόγραμμα «Ηρακλής». Σε αυτό το διάστημα παρατηρείται και η μεγαλύτερη βελτίωση.

Συνοψίζοντας, όπως ανέφερε και το ΔΝΤ στην έκθεση αξιολόγησης της Ελλάδας, που πραγματοποιήθηκε στις 21 Ιουνίου 2022, το μεγαλύτερο πρόβλημα που βιώνει ο χρηματοοικονομικός κλάδος είναι εκείνο του ιδιωτικού χρέους. Από αυτό, το 42% αποτελεί μη εξυπηρετούμενα κόκκινα δάνεια. Άρα, είναι ένα θέμα που μας απασχολεί και θα μας απασχολήσει και στο μέλλον. Από τη μια πλευρά, υπάρχει ο χρηματοπιστωτικός τομέας της χώρας, που σιγά σιγά απομακρύνει από την κατοχή του τους τοξικούς τίτλους, για να αποτελέσει τον καλοδουλεμένο «κινητήρα» της εθνικής οικονομίας. Από την άλλη πλευρά, έχουμε επιχειρήσεις και νοικοκυριά που, υπό την πρόνοια των παραπάνω μέτρων, εξοφλούν με μεγαλύτερη συνέπεια τα κόκκινα δάνεια. Αν στο άμεσο μέλλον δεν ξεσπάσει κάποιου νέου είδους κρίση, τότε η κατάσταση προβλέπεται αρκετά αισιόδοξη.

ΕΝΔΕΙΚΤΙΕΣ ΠΗΓΕΣ

- Eξέλιξη δανείων και καθυστερήσεων, bankofgreece.gr, διαθέσιμο εδώ

- Ιδιωτικό χρέος: 253 δισ. ευρώ ζητούν αναδιάρθρωση, naftemporiki.gr, διαθέσιμο εδώ

- Το σχέδιο αναχρηματοδότησης των «βιώσιμων» κόκκινων δανείων, naftemporiki.gr, διαθέσιμο εδώ

- Ορατός ο κίνδυνος για νέα γενιά κόκκινων δανείων, naftemporiki.gr, διαθέσιμο εδώ

- Η αγορά των «κόκκινων» δανείων και η «ακτινογραφία» των servicers, businessdaily.gr, διαθέσιμο εδώ

- Ξεκίνησε ο διαγωνισμός για τον Φορέα Απόκτησης και Επαναμίσθωσης Ακινήτων, capital.gr, διαθέσιμο εδώ

- Ολοκληρώνεται ο άθλος των 55 δισ. ευρώ του «Ηρακλή», kathimerini.gr, διαθέσιμο εδώ

- ΕΚΤ: Υποχωρούν τα κόκκινα δάνεια στις ελληνικές τράπεζες, liberal.gr, διαθέσιμο εδώ