Του Κωνσταντίνου Γκότση,

Συνήθως, οι έκτακτες καταστάσεις απαιτούν και έκτακτα μέτρα για την αντιμετώπισή τους και αυτό είναι κάτι που το βιώσαμε στην πράξη αρκετές φορές τα τελευταία χρόνια, τόσο σε εγχώριο όσο και σε διεθνές επίπεδο. Ο όρος έκτακτο, ωστόσο, δηλώνει πέρα από κάτι απρόοπτο/ απρογραμμάτιστο, και κάτι προσωρινού χαρακτήρα. Όμως, πολλές φορές το προσωρινό στην πολιτική μπορεί να είναι βολικά ή και πολιτικά κερδοφόρο, γεγονός που καταλήγει να γίνεται είτε μόνιμο είτε να διαρκεί περισσότερο από το απαιτούμενο, είτε να εφαρμόζεται πιο συχνά και αχρείαστα.

Το παραπάνω μπορεί εύκολο να περιγράψει σε γενικές γραμμές την κατάσταση με το (δημόσιο) χρέος, το οποίο αν και δεν βρίσκεται αυτήν τη στιγμή τόσο στο επίκεντρο για τους κυβερνώντες, είναι κάτι που απασχολεί τους υπεύθυνους χάραξης πολιτικής και ενδεχομένως να ενταθεί η εστίασή τους σε αυτό το ζήτημα, εφόσον κατευνάσουν και περιοριστούν τα λοιπά φλέγοντα ζητήματα της συγκεκριμένης περιόδου.

Η Ευρωπαϊκή Ένωση, έπειτα από τη μεγάλη και υπερβολική περίοδο δαπανών των κρατών μελών της που είχε σκοπό να αντιμετωπίσει 2 αλλεπάλληλες κρίσεις (Covid-19 και ενεργειακή – πληθωριστική), από την 1η Ιανουαρίου του 2024 επανέφερε τους δημοσιονομικούς κανόνες, ώστε να ξανά τεθούν όρια στις απερίσκεπτες σπατάλες, αλλά και για να αρχίσουν οι οικονομίες της Ένωσης να συγκλίνουν ξανά σε μια βιώσιμη δημοσιονομική συνθήκη. Στον αντίποδα, στις Η.Π.Α. φαίνεται να ακολουθούν μια λιγότερο συντηρητική στάση στα δημοσιονομικά, γεγονός που ίσως οδηγήσει μελλοντικά την αμερικανική και τη διεθνή οικονομία σε νέες αναταραχές.

Παρά την αξιοσημείωτη υποχώρηση του πληθωρισμού, έπειτα από μια αρκετά σκληρή νομισματική «συσφιξη» που διατηρείται και σήμερα, η παγκόσμια οικονομία εμφανίζεται ανθεκτική και οι αγορές μετοχών οδεύουν σε ολοένα και υψηλότερα επίπεδα (τουλάχιστον αυτό συνέβαινε μέχρι να παρουσιαστούν οι νέες εντάσεις στη Μέση Ανατολή). Ο συνδυασμός γενναίων δημοσιονομικών κινήτρων κατά τη διάρκεια της πανδημίας μαζί με τα υψηλά επιτόκια πολλών δεκαετιών επανέφερε έναν βαθμό ανησυχίας για τη βιωσιμότητα του χρέους που δεν έχουμε δει παγκοσμίως από την οικονομική κρίση του 2008.

Σύμφωνα και με την άποψη οικονομολόγων, αυτήν τη στιγμή δεν τίθεται ζήτημα εξυπηρέτησης του χρέους. Εξάλλου, οι κεντρικοί τραπεζίτες κυρίως, είναι αρκετά προσεκτικοί στην πολιτική τους, ώστε να μην εκτροχιαστεί η κατάσταση με το χρέος. Το πρωταρχικό πρόβλημα, λοιπόν, είναι ότι τα υψηλά επίπεδα δημόσιου χρέους σε συνδυασμό με τις επίμονα υψηλές πραγματικές αποδόσεις παραγκωνίζουν άλλες κρατικές δαπάνες, περιορίζουν την ευελιξία των πολιτικών όταν έρθει η επόμενη ύφεση και τελικά αποτελούν τροχοπέδη για την ανάπτυξη.

Παρά τα αυξανόμενα επίπεδα χρέους παγκοσμίως, υπάρχουν σημαντικές διαφορές στη βιωσιμότητα του χρέους. Το χρέος των νοικοκυριών, για παράδειγμα, έχει αλλάξει δραστικά από την κρίση του 2008, όταν ο καταναλωτής των Η.Π.Α. (και όχι μόνο) ήταν σε δυσχερή οικονομική θέση. Δεδομένης μιας δεκαετίας σταθερής απομόχλευσης, οι δείκτες χρέους των αμερικανικών νοικοκυριών και το κόστος εξυπηρέτησης (ως ποσοστό του εισοδήματος) είναι διαχειρίσιμα, υποχωρώντας από 10,2% το 2004 σε 7,3% το 2024.

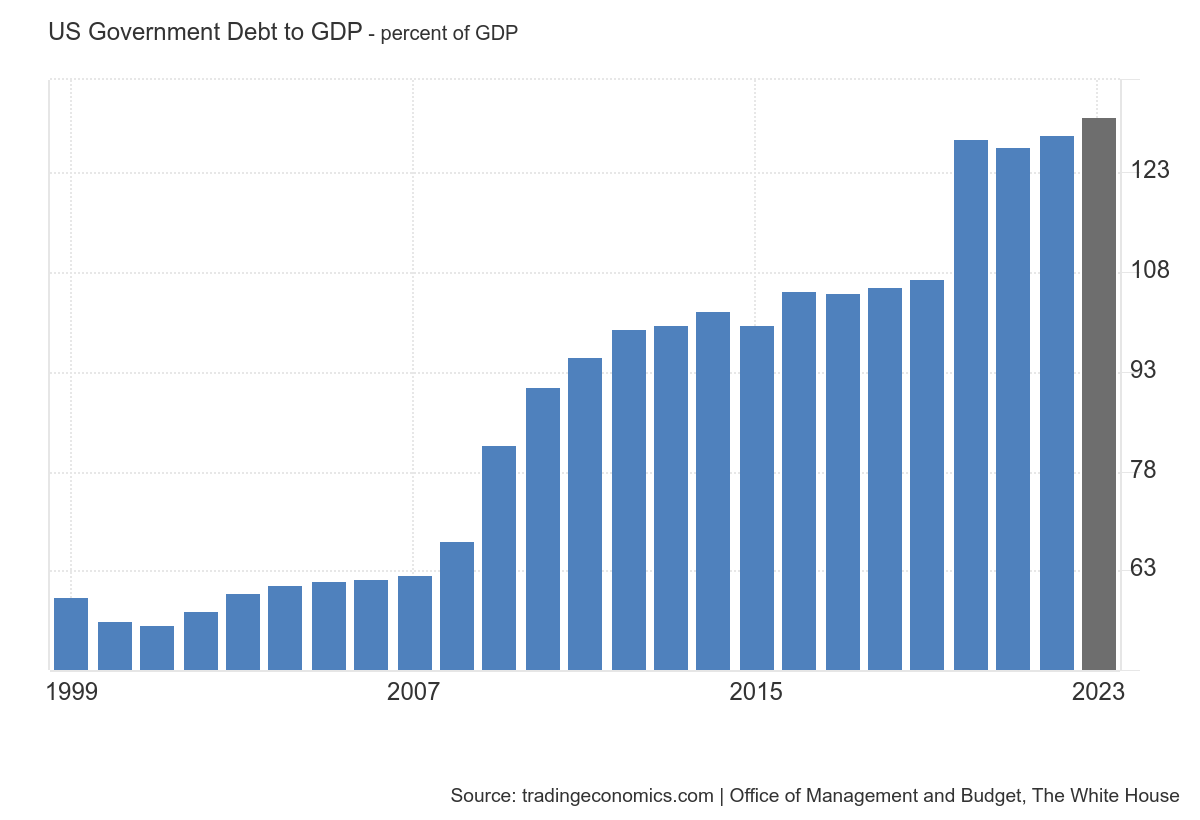

Στον αντίποδα, το δημόσιο χρέος των ΗΠΑ έχει εκτοξευθεί και επί του παρόντος ανέρχεται σε $ 34 τρις, με το ακαθάριστο ομοσπονδιακό χρέος ως ποσοστό του ακαθάριστου εγχώριου προϊόντος να έχει διπλασιαστεί από 60,2% σε 120,6% μέσα σε 20 χρόνια. Αυτήν την περίοδο ο ρυθμος συγκέντρωσης του χρεους είναι $ 1 τρις κάθε 100 ημέρες, σύμφωνα με εκτίμηση της Bank of America. Ο Les Rubin, ένας βετεράνος των αγορών κάνει λόγο πως η κατάσταση του χρέους των ΗΠΑ αποτελεί ένα από τα «μεγαλύτερα σχήματα Ponzi» στον κόσμο.

Το Υπουργείο Οικονομικών των ΗΠΑ πούλησε $ 22 τρις σε κρατικά ομόλογα πέρυσι, αλλά οι δημοπρασίες του Δημοσίου πρόσφατα παρουσίασαν ασθενή ζήτηση, υποδηλώνοντας ότι οι επενδυτές θα μπορούσαν σύντομα να δυσκολευτούν να απορροφήσουν τις εκδόσεις νέων ομολόγων. Οι πιο πρόσφατες δημοπρασίες 10ετών και 30ετών ομολόγων αντιμετωπίστηκαν με χαμηλό ενθουσιασμό. Επιπλέον, οι ΗΠΑ δαπάνησαν $ 429 δις πέρυσι μόνο για πληρωμές τόκων, σύμφωνα με στοιχεία του Υπουργείου Οικονομικών. Αυτό είναι το 240% των δαπανών της κυβέρνησης για τις μεταφορές, το εμπόριο και τη στέγαση μαζί.

Η αύξηση του δημόσιου χρέους έχει παγκόσμια σημασία, γιατί θα μπορούσε να έχει σημαντικό αντίκτυπο στις οικονομίες μέσω τριών παραμέτρων: χαμηλότερες μελλοντικές δαπάνες, αυξανόμενη ευπάθεια σε κραδασμούς της αγοράς και πιο δύσκολες πολιτικές αποφάσεις για τους κεντρικούς τραπεζίτες και τις Κυβερνήσει, καθώς το κόστος του χρέους αυξάνεται. Δηλαδή, από τη μια η Κ.Τ. θα δυσκολεύεται να ασκήσει περιοριστική πολιτική (ειδικά να εφαρμόσει αυξήσεις στα επιτόκια) για να μην ωθήσει (τεχνικά μέσω τγς ενίσχυσης των τόκων) σε αύξηση το χρέος, ενώ αντίστοιχα οι Κυβερνήσεις θα έχουν περιορισμένους πόρους σε περιόδους κρίσεων (αφού δεν θα μπορούν να δανειστούν εύκολα ή φθηνά).

Η οικονομία των ΗΠΑ ξεπέρασε τις αντίστοιχες της ανεπτυγμένης αγοράς στην ανάκαμψη μετά την Covid. Η αμερικανική οικονομία είναι τώρα 8,2% μεγαλύτερη από ό,τι ήταν το τέταρτο τρίμηνο του 2019, έναντι 3,5% μεγέθυνσης της Ευρωζώνης, 2,8% της Ιαπωνίας και 1,1% του Ηνωμένου Βασιλείου. Αυτή η υπεραπόδοση οφείλεται σε μεγάλο βαθμό από μια μαζική μεταφορά χρημάτων από την Κυβέρνηση σε καταναλωτές και επιχειρήσεις από τις αρχές της πανδημίας. Ο νόμος για τη μείωση του πληθωρισμού του 2022 (IRA) και ο νόμος για τα chips και την επιστήμη παρείχαν, επίσης, αξιοσημείωτα αποτελέσματα, κατευθύνοντας εκατοντάδες δισεκατομμύρια δολάρια σε χρηματοδότηση στην καθαρή ενέργεια και στην ενίσχυση της ικανότητας παραγωγής ημιαγωγών των Η.Π.Α.

Ωστόσο, «ρόδα είναι και γυρίζει», το θέμα είναι πόσο απότομα αλλάξει ροπή. Αυτό θα επηρεαστεί, προφανώς, και από τα αποτελέσματα των επικείμενων Προεδρικών Εκλογών, με την πολιτική εντολή που θα δώσει ο κόσμος.

Ο ρόλος του δολαρίου ΗΠΑ ως παγκόσμιου αποθεματικού νομίσματος σημαίνει ότι υπάρχει μικρός κίνδυνος το Υπουργείο Οικονομικών να μην βρει αγοραστές για το χρέος που εκδίδει. Αλλά το ερώτημα είναι τι τιμή θα ζητήσουν οι αγοραστές; Σε ένα πολύ βασικό επίπεδο προσφοράς και ζήτησης, όσο περισσότερη προσφορά, τόσο χαμηλότερη είναι η τιμή. Αλλά σε αυτή την περίπτωση, η χαμηλότερη τιμή του χρέους των ΗΠΑ σημαίνει υψηλότερο επιτόκιο. Οι αποδόσεις των ομολόγων αναφοράς αυξάνονται, επιδεινώνοντας τους συμβιβασμούς δαπανών της κυβέρνησης των ΗΠΑ.

Επίσης, οι αμερικανικές τράπεζες κατέχουν σημαντικό ποσό του αμερικανικού δημόσιου χρέους. Καθώς η απόδοση σε αυτό αυξάνεται, οι απώλειες στον ισολογισμό πολλαπλασιάζονται γρήγορα. Ένα δημοσιονομικό «ατύχημα» – όπως ο «μίνι» προϋπολογισμός του Ηνωμένου Βασιλείου που εκτόξευσε τις αποδόσεις των ομολόγων τον Σεπτέμβριο του 2022 – θα μπορούσε να έχει άμεσες απρόβλεπτες επιπτώσεις σε ολόκληρο το τραπεζικό και χρηματοπιστωτικό σύστημα των ΗΠΑ. Όσο πιο σημαντικές είναι αυτές οι απώλειες, τόσο περισσότερα αποθέματα θα πρέπει να διατηρούν οι τράπεζες και τόσο πιο περιορισμένη θα είναι η δανειοδοτική τους δραστηριότητα.

Συνεπώς, τα αυξανόμενα επίπεδα χρέους φέρνουν τους υπεύθυνους χάραξης πολιτικής σε δύσκολη θέση, καθώς αφήνουν λιγότερη οικονομική ευελιξία για την αντιμετώπιση απροσδόκητων γεγονότων, καθιστώντας πιο δύσκολη την ανάκαμψη από κραδασμούς.

Συνοψίζοντας, οι πολιτικοί του παρελθόντος έχουν αφήσει τεράστια ελλείμματα για να διορθώσουν οι μελλοντικές γενιές και αυτό είναι κάτι που θα μας κυνηγάει συνεχώς αν δεν διορθωθεί ουσιαστικά. Αποτελεί πρόσφορο έδαφος για οικονομικά προβλήματα, όπως υψηλότερος πληθωρισμός, χαμηλότερη ποιότητα ζωής και — στη χειρότερη περίπτωση — αποσταθεροποίηση του ευρύτερου χρηματοπιστωτικού συστήματος. Το ίδιο το χρέος είναι εγγενώς πληθωριστικό, πράγμα που σημαίνει ότι οι καταναλωτές μπορούν να αναμένουν υψηλότερες τιμές εάν η Κυβέρνηση δεν μειώσει τον δανεισμό της. Αυτό συμβαίνει επειδή το χρέος παρέχει ένα μέτρο τόνωσης της οικονομίας, το οποίο επιταχύνει τις προσλήψεις και την αύξηση των μισθών. Εάν η οικονομία βρίσκεται ήδη σε πλήρη απασχόληση, αυτό σημαίνει επίσης υψηλότερο πληθωρισμό.

Εναλλακτικές στη μείωση του χρέους, για να διατηρηθεί βιώσιμο, είναι η εκτύπωση χρήματος, κάτι που θα οδηγούσε αναπόφευκτα σε υπερπληθωρισμό. Συνεπώς, για να αποφευχθεί σε κάθε περίπτωση ο υψηλός πληθωρισμός και για να μην υπάρξουν σοβαροί τριγμοί στο αμερικανικό χρηματοπιστωτικό σύστημα και ευρύτερα στις διεθνείς αγορές, ο περιορισμός των δαπανών και του χρέους είναι μονόδρομος.

Βραχυπρόθεσμα θα ανακόψει σίγουρα την ανάπτυξη (ή μάλλον απλά μεγέθυνση) της οικονομίας, αλλά σε βάθος χρόνου το πρόσημο θα είναι θετικό. Κάποτε, οι οικονομολόγοι κοίταγαν υπερβολικά τις μακροπρόθεσμες συνέπειες των πολιτικών και «ξεχνιυσαν» τα βραχυπρόθεσμα προβλήματα. Σε αυτό μάλιστα βασίστηκε η φράση του John Maynard Keynes, ότι «μακροπρόθεσμα θα είμαστε ολοι νεκροί». Σήμερα συμβαίνει το αντίθετο, κοιτάμε υπερβολικά το «σήμερα» και λειτουργούμε μυωπικά στο «αύριο».