Του Κωνσταντίνου Γκότση,

Είναι ευρέως γνωστό πως το χρηματοδοτικό σύστημα των χωρών είναι άκρως απαραίτητο για τη διασύνδεση των πλεονασματικών με των ελλειμματικών μονάδων μιας οικονομίας. Το σύστημα αυτό το στελεχώνουν οι χρηματοοικονομικοί διαμεσολαβητές, όπως οι τράπεζες, οι οποίες είναι οι συστατικοί φορείς που συγκεντρώνουν τις αποταμιεύσεις (καταθέσεις) από το κοινό (πλεονασματικές μονάδες) και τις μετασχηματίζουν σε χορήγηση δανείων προς τις ελλειμματικές μονάδες. Κατά αυτόν τον τρόπο, επιτυγχάνεται η βελτιστοποίηση του χρηματοοικονομικού συστήματος, καθώς αμβλύνουν τα προβλήματα της δυσμενούς επιλογής (adverse selection) και του ηθικού κινδύνου (moral hazard), που προκαλεί η ασυμμετρία πληροφόρησης.

Οι τράπεζες συντελούν την πιο παραδοσιακή –ή αλλιώς κλασική– μορφή ενός ενδιάμεσου χρηματοοικονομικού οργανισμού, αλλά όχι τη μοναδική. Το χρηματοπιστωτικό σύστημα περιλαμβάνει, επίσης, και μη τραπεζικά ιδρύματα, όπως είναι τα συνταξιοδοτικά ταμεία, οι ασφαλιστικές εταιρείες και τα επενδυτικά κεφάλαια (π.χ. hedge funds). Η ανάπτυξη αυτού του τομέα ενισχύθηκε περαιτέρω μετά την Παγκόσμια Χρηματοπιστωτική Κρίση, φτάνοντας να αντιπροσωπεύει, πλέον, σχεδόν το 50% του διεθνούς χρηματοοικονομικού ενεργητικού. Συνεπώς, και αυτοί οι χρηματοοικονομικοί φορείς, πέρα από τις τράπεζες, είναι άμεσα επηρεαζόμενοι από τη νομισματική πολιτική που ασκούν οι Κεντρικές Τράπεζες και η ομαλή λειτουργία τους κρίνεται ζωτικής σημασίας για τη χρηματοπιστωτική σταθερότητα.

Με λίγα λόγια, και οι μη τραπεζικοί χρηματοπιστωτικοί οργανισμοί απολάμβαναν, όλα αυτά τα χρόνια, μετά την κρίση του 2008, ειδικά την περίοδο 2020-2021, άμεσα την άπλετη ρευστότητα, τα υπερβολικά χαμηλά επιτόκια και το περιβάλλον συμπιεσμένης αστάθειας. Σήμερα, δέχονται τον ευθύ αντίκτυπο της νομισματικής «σύσφιξης», όπως και οι τράπεζες.

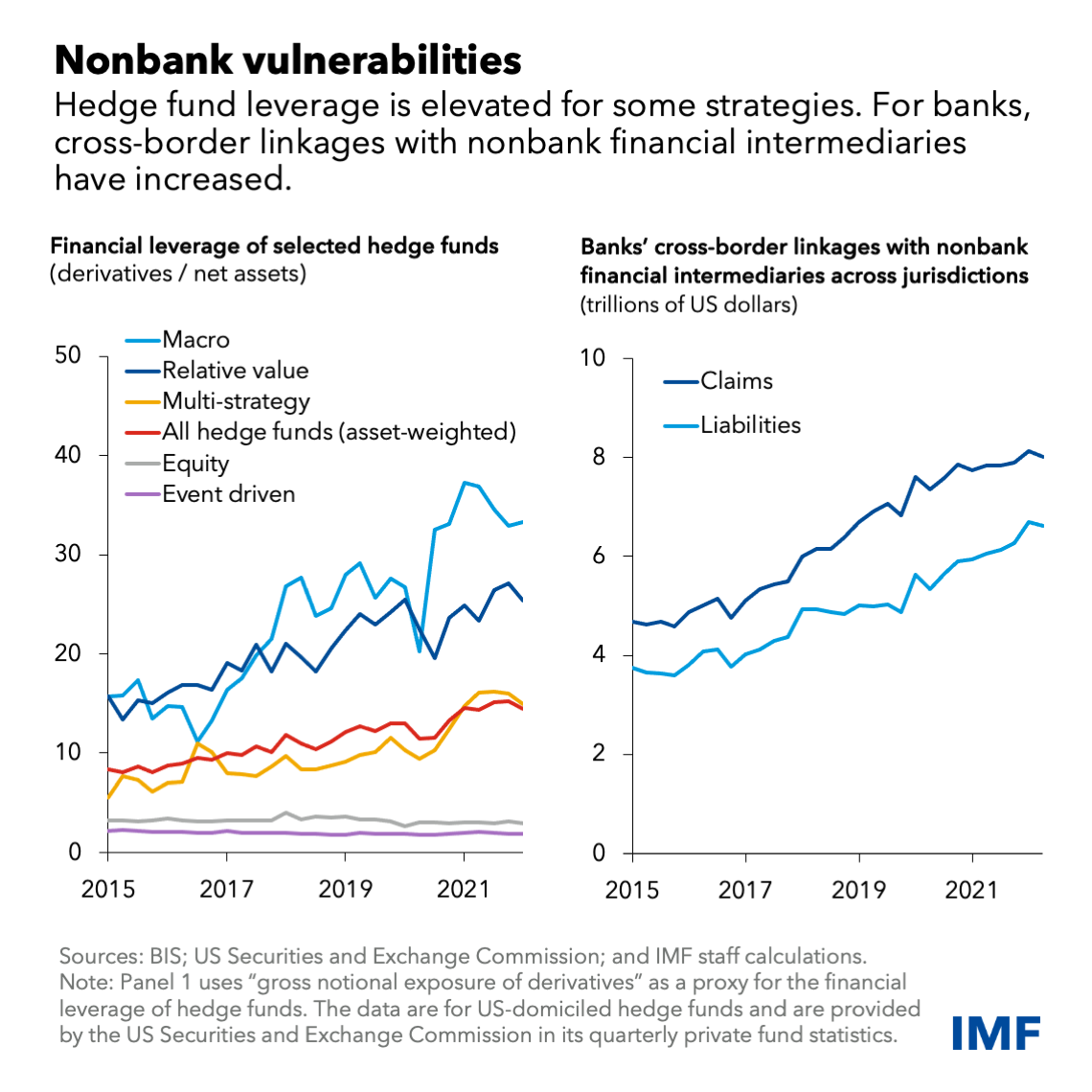

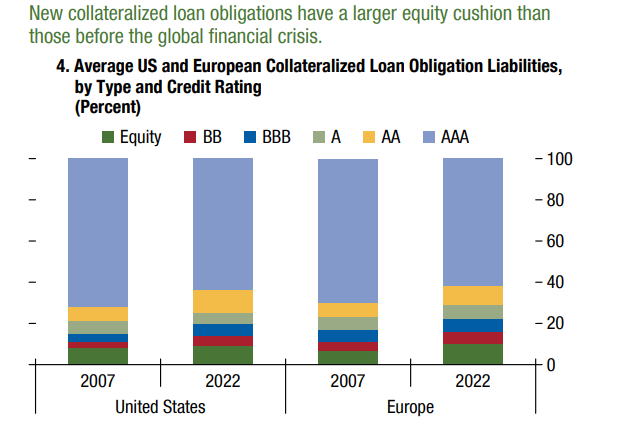

Σύμφωνα με τα τελευταία ευρήματα μελετών του Δ.Ν.Τ., οι ανησυχίες για την ευπάθειά του οξύνονται συνεχώς, όσο τα επίπεδα μόχλευσης αυτών των επιχειρήσεων αυξάνονται και οι χρηματοδοτήσεις τους από δανεισμό διοχετεύονται σε υψηλού κινδύνου επενδύσεις και τίτλους, στοχεύοντας σε υψηλές αποδόσεις. Σοβαρό πρόβλημα αποτελεί και ο κίνδυνος ρευστότητας, καθώς η καθαρή τους θέση όλο και μειώνεται, τόσο από το ενεργητικό όσο και από τις υποχρεώσεις του ισολογισμού τους. Επιπλέον, οι φόβοι εντείνονται και από τον υψηλό βαθμό διασύνδεσης που έχουν με παραδοσιακές τράπεζες, επιταχύνοντας και διευκολύνοντας τη μετάδοση των (τραπεζικών) κρίσεων ακόμα περισσότερο μέσω αυτού του καναλιού.

Παράλληλα, οι μη τραπεζικοί χρηματοοικονομικοί οργανισμοί φαίνεται να είναι ιδιαίτερα εξαρτημένοι, τα τελευταία χρόνια, και από τη δημοσιονομική πολιτική, κυρίως αν είναι εκτεθειμένοι σε κρατικούς τίτλους. Τρανταχτό παράδειγμα αποτελεί η περίπτωση της Μεγάλης Βρετανίας, λίγους μήνες πριν, όταν η «περαστική» Κυβέρνηση Truss δημοσίευσε τον ελλειμματικό “mini” προϋπολογισμό, με αποτέλεσμα να εκτοξευθούν οι αποδόσεις των ομολόγων δημοσίου. Σε αυτούς τους κρατικούς τίτλους ήταν σε μεγάλο βαθμό εκτεθειμένα τα συνταξιοδοτικά ταμεία του Ηνωμένου Βασιλείου, τα οποία βρέθηκαν σε ιδιαίτερα δυσμενή θέση, διότι τους απαιτήθηκε να αυξήσουν τις εξασφαλίσεις στα δάνειά τους (margin και collateral calls).

Καταλαβαίνουμε, λοιπόν, πόσο απαραίτητη είναι η πλήρης επιστροφή στην «κανονικότητα», αλλά και στην πραγματικότητα, όσον αφορά την άσκηση νομισματικής και δημοσιονομικής πολιτικής. Ωστόσο, μέχρι τότε, οι παρεμβολές των κεντρικών αρχών είναι «αναγκαίο κακό», για να μην εκτροχιαστεί η κατάσταση. Βέβαια, οι διακριτικές τους παρεμβάσεις μπορεί να δημιουργήσουν ένα περαιτέρω κόστος, αλλά, εφόσον γίνουν στενευμένα, μπορεί το όφελος αυτών των ενεργειών να υπερτερήσει.

Αρχικά, οι Κεντρικές Τράπεζες μαζί με τις Ρυθμιστικές Αρχές χρειάζεται να απλώσουν τα «πλοκάμια» τους περισσότερο και στον μη τραπεζικό τομέα του χρηματοπιστωτικού συστήματος, αυξάνοντας την εποπτεία και τους κανονισμούς προσωρινά, εξαλείφοντας τα κενά στη ρυθμιστική αναφορά βασικών δεδομένων. Είναι ανάγκη να διασφαλιστεί ότι και τα μη τραπεζικά ιδρύματα διαχειρίζονται επαρκώς τους κινδύνους, διατηρώντας αρκετά κεφάλαια και ρευστότητα. Επίσης, η παρέμβαση των Κεντρικών Τραπεζών ως δανειστές έσχατης ανάγκης θα πρέπει να είναι διαθέσιμη, όταν ένα συστημικά σημαντικό μη τραπεζικό ίδρυμα βρίσκεται υπό πίεση, παρέχοντας, βέβαια, υψηλότερο επιτόκιο, πλήρη εξασφάλιση, αυστηρότερη χρηματοοικονομική επιτήρηση και χρονοδιάγραμμα για την επιστροφή του στη χρηματοδότηση της αγοράς. Δεν είμαστε σε εποχές για χαλαρά εποπτικά συστήματα, έπειτα από μια περίοδο αντισυμβατικής νομισματικής πολιτικής, ώστε να μη συνεχίζουμε να βιώνουμε περιπτώσεις, όπως της Silicon Valley Bank.

Εν μέσω της πληθωριστικής κρίσης, μια εντεινόμενη χρηματοπιστωτική αστάθεια μπορεί να οδηγήσει μέχρι και σε έναν φαύλο κύκλο, καθώς στην προσπάθεια διατήρησης της σταθερότητας (financial stability) η Κεντρική Τράπεζα θα αντισταθμίσει τη μέχρι τώρα πολιτική της απέναντι στην επιβράδυνση του πληθωρισμού για την επίτευξη της σταθερότητας των τιμών. Συγχρόνως, θα απωλέσει, εν μέρει, και την αξιοπιστία της, αφού οι στόχοι της θα «νοθευτούν».

Ωστόσο, με το πέρασμα της αναταραχής, καλό θα ήταν οι παρεμβάσεις από τις κεντρικές αρχές να μειωθούν και η εποπτεία να χαλαρώσει, ώστε να μη μπαίνουν εμπόδια στις επιχειρηματικές δραστηριότητες των χρηματοπιστωτικών ιδρυμάτων, ενώ, παράλληλα, θα πρέπει να διατηρείται η ρευστότητα στην αγορά σε συνετά επίπεδα. Αυτό θα επιτευχθεί μόνο μέσω αυστηρών κανόνων για να περιοριστούν οι άσκοπες διακριτικές παρεμβάσεις των Κεντρικών Τραπεζών και, κατ’ επέκταση, οι κρίσεις να μη συσσωρεύονται «κάτω από το χαλί».

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Nonbank Financial Sector Vulnerabilities Surface as Financial Conditions Tighten, imf.org, διαθέσιμο εδώ

- Global Financial Stability Report–Chapter 2: Nonbank Financial Intermediaries: Vulnerabilities amid Tighter Financial Conditions, imf.org, διαθέσιμο εδώ