Του Κωνσταντίνου Γκότση,

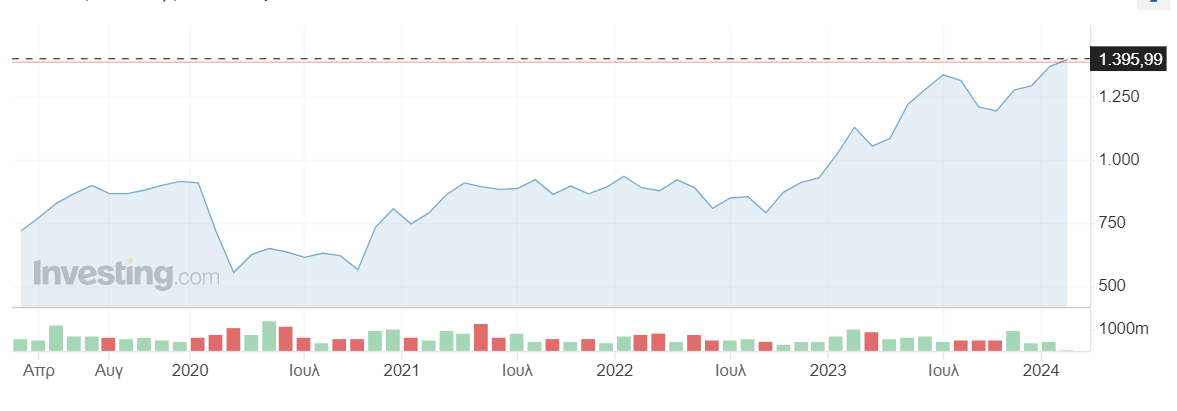

Έχοντας καταγράψει το 2023 ένα εντυπωσιακό «ράλι», το Χρηματιστήριο Αθηνών δίνει δυναμική συνέχεια σε αυτήν την ανοδική τάση και στην αρχή του 2024, ξεχωρίζοντας σημαντικά από τα υπόλοιπα χρηματιστήρια της Ευρώπης. Αξιοσημείωτο είναι, επίσης, το γεγονός πως την προηγούμενη εβδομάδα διαπραγματεύτηκε και έκλεισε ο Γενικός Δείκτης σε επίπεδα που είχε να «αγγίξει» από το 2011. Xθες, τη Δευτέρα (05.02.2024), ολοκλήρωσε τις συναλλαγές αρκετά κοντά στις 1.400 μονάδες, ξεπερνώντας, μάλιστα, τα υψηλά του 2014, ενώ σήμερα (06.02.2024) κατέκτησε τις κατέκτησε για πρώτη φορά από τις 3 Μαΐου του 2011.

Το γεγονός ότι έχει «αλλάξει σελίδα» το Χρηματιστήριο Αθηνών, αντικατοπτρίζοντας ενδεχομένως, σε έναν βαθμό, τις προοπτικές για την ίδια την ελληνική οικονομία στο σύνολό της, είναι κάτι που έγινε ξεκάθαρο από τις επιδόσεις του το 2022 και το 2023, έχοντας ξεχωρίσει μεταξύ των υπόλοιπων αγορών διεθνώς. Αυτό συνεχίζει να αποδεικνύει και φέτος, προχωρώντας, προς το παρόν, με ελάχιστες διορθώσεις, που πολλές εξ αυτών σημειώθηκαν ενδοσυνεδριακά.

Σύμφωνα με τις έως τώρα εκθέσεις και αναφορές που έχουν δημοσιευθεί από μεγάλους αναλυτές, ακόμα και τους πιο συντηρητικούς, οι οποίες αναφέρονται στις ελληνικές μετοχές, το 2024 αναμένεται να αποτελέσει ακόμα ένα έτος υψηλών αποδόσεων και νέων ρεκόρ για το ελληνικό χρηματιστήριο. Οι προοπτικές παραμένουν θετικές, καθώς υπάρχουν ισχυροί εγχώριοι καταλύτες που μπορούν να υποστηρίξουν την ανοδική τάση. Επίσης, παρουσιάζεται αξιοσημείωτη επιχειρηματική κινητικότητα στην ελληνική αγορά, δημοσιονομικά δεν διαφαίνεται κάποιος κίνδυνος εκτροχιασμού για το χρέος και πολλά έργα υποδομών βρίσκονται «στο σκαρί».

Εμπόδιο στην ανοδική τροχιά, βάσει των λεγομένων των αναλυτών, είναι μόνο εξωγενείς παράγοντες, που θα προκαλέσουν, ούτως ή άλλως, πτωτικές πιέσεις στα χρηματιστήρια παγκοσμίως. Ειδικότερα, η καθυστέρηση των μειώσεων των επιτοκίων (με πιθανώς παράλληλα περαιτέρω νομισματικό περιορισμό, μέσω της ποσοτικής «σύσφιξης») σίγουρα θα επιφέρει αναταραχές διεθνώς, καθώς θα αλλάξει τις εκτιμήσεις των επενδυτών και θα ακολουθήσει διόρθωση. Ωστόσο, κάτι τέτοιο θα προκαλέσει απλά μια μικρή επιβράδυνση της ανόδου και δύσκολα θα διακινδυνεύσει να χαθούν μεγάλο μέρος των κερδών. Η όποια πτώση θα είναι, ενδεχομένως, πρόσκαιρη, εκτός αν επέλθει απρόσμενη, βαθιά ύφεση στη Γηραιά Ήπειρο. Αναταραχές πιθανόν να δημιουργηθούν και σε περίπτωση που κάποιο αποτέλεσμα από τις επικείμενες εκλογικές αναμετρήσεις μεγάλων κρατών (με επίκεντρο τις Προεδρικές Εκλογές στις Η.Π.Α.) έχει αρνητικό πρόσημο για τις αγορές. Η σημαντικότερη, όμως, αστάθμητη παράμετρος, που μπορεί να επιφέρει μεγάλη πτώση στις αγορές, συμπαρασύροντας προφανώς και το Χ.Α., είναι οι γεωπολιτικές εξελίξεις, που θα έχουν αρνητικές προεκτάσεις στη λειτουργία του διεθνούς εμπορίου και στις ενεργειακές τιμές.

Το συνεχές αυτό «ράλι», λοιπόν, στο Χρηματιστήριο Αθηνών, που αρκετές φορές δεν συμβαδίζει με τη βραχυπρόθεσμη τάση στην υπόλοιπη ευρωπαϊκή αγορά, έχει θέσει προφανώς και προβληματισμούς. Δεν είναι όλοι οι επενδυτές που δραστηριοποιούνται στην ελληνική αγορά «ταύροι», υπάρχουν και οι «αρκούδες» που αποτελούν τους πιο σκεπτικιστές σχετικά με το αναπτυξιακό “story” του χρηματιστηρίου. Οι τεράστιες υπεραποδόσεις σε πολλούς τίτλους και δείκτες, πολλώ δε μάλλον σε ένα ασταθές οικονομικό περιβάλλον παγκοσμίως, φέρνει στις μνήμες τη «φούσκα» της δεκαετίας του ’90, αλλά και την παγκόσμια κατάρρευση του 2008. Αρκετοί θεωρούν πως τα «βήματα» της αγοράς είναι απότομα και προεξοφλεί βιαστικά κάποια θετικά γεγονότα, ενώ ακόμη συνεχίζει να κουβαλάει παθογένειες του παρελθόντος και δεν έχει διαμορφώσει μια στιβαρή αναπτυξιακή βάση ευρείας κλίμακας.

Χωρίς να βγούμε εκτός του χρηματιστηρίου, γίνεται εύλογη η άνιση διακύμανση που έχουν σημειώσει οι εταιρείες τα τελευταία χρόνια. Τράπεζες, σχεδόν όλη η υψηλή κεφαλαιοποίηση και επιλεκτικά κάποια διαφαινόμενα «πουλέν» της μεσαίας κεφαλαιοποίησης είναι αυτά που οδηγούν την άνοδο του χρηματιστηρίου και πρωταγωνιστούν (εναλλάξ) στις ημερήσιες συνεδριάσεις. Στην πραγματικότητα, μικρά είναι γενικά τα διαστήματα που οι τοποθετήσεις των αγοραστών ήταν διάχυτες σε όλο (σχεδόν) το χρηματιστηριακό «ταμπλό». Κατά τη μεγαλύτερη διάρκεια, λίγοι και συγκεκριμένοι ήταν οι τίτλοι που ξεχώρισαν. Ως έναν βαθμό, είναι μια εξέλιξη εύλογη και το θετικό της υπόθεσης είναι ότι με τον καιρό το φαινόμενο αυτό αμβλύνεται, καθώς τόσο η «αφρόκρεμα» της αγοράς διαπραγματεύεται σε υπεραγορασμένα επίπεδα όσο και οι επενδυτές «αρνούνται» να οδηγήσουν σε διόρθωση τους δείκτες, ειδικά αν δεν υπάρχει κάποια αρνητική εξέλιξη από το εξωτερικό.

Ωστόσο, σε αυτήν τουλάχιστον τη φάση, δεν υπάρχει λόγος για δισταγμούς και μεγάλη επιφυλακτικότητα. Αρχικά, στην αγορά, όπως αναφέρουν μερικοί αναλυτές, υπάρχει το φαινόμενο του F.O.M.O., δηλαδή μεγάλη μερίδα επενδυτών -εγχώριων και ξένων- φοβούνται μην χάσουν το «τραίνο» της ανόδου. Όποτε παρουσιάζονται συνεχώς νέες τοποθετήσεις, οι κωδικοί (κυρίως από ξένα χαρτοφυλάκια) σταδιακά αυξάνονται, ενώ οι όποιες ρευστοποιήσεις (που εννοείται βρίσκονται μέσα στο πρόγραμμα) είναι κάθε φορά σχεδόν ελεγχόμενες. Το τελευταίο φάνηκε σημαντικά και στην πρόσφατη δημόσια προσφορά για την εισαγωγή του 30% του Διεθνούς Αερολιμένα Αθηνών «Ελευθέριος Βενιζέλος», όπου το επενδυτικό ενδιαφέρον ήταν μεγάλο και ξεπέρασε τις προσδοκίες. Οι ρευστοποιήσεις ήταν ελάχιστα λίγες συνεδριάσεις πριν την ολοκλήρωση του I.P.O., γεγονός που μεταφράστηκε από τους επενδυτές πως αρκετοί επενδυτές που ενδιαφέρονταν για τη μετοχή του Δ.Α.Α. δεν θέλησαν να χάσουν τη θέση τους από κάποιον άλλον τίτλο, διότι δύσκολα θα τον πετύχαιναν πάλι σε χαμηλότερη ή στην ίδια τιμή με αυτήν που τον πούλησαν. Αυτό συνέβη, διότι τόσο οι δείκτες όσο και οι μετοχές που έχουν την επενδυτική προσοχή δεν διακυμαίνονται γύρω από ένα σημείο αναφοράς, αλλά, αντιθέτως, δημιουργούν συνεχώς νέο και μάλιστα υψηλότερο.

Συνοψίζοντας, όσο διάστημα στα διεθνή τεκταινόμενα δεν κάνει την εμφάνισή του κάποιος «μαύρος κύκνος», η όποια αναταραχή θα είναι περιορισμένη και ελεγχόμενη, διότι η ελληνική αγορά έχει θετικούς καταλύτες να στηριχθεί. Αρχικά, όπως αναφέρθηκε παραπάνω, υπάρχει επιχειρηματική κινητικότητα, ειδικά στους κλάδους της πληροφορικής, των υποδομών, του real estate, της ενέργειας και στον χρηματοπιστωτικό τομέα (κυρίως τράπεζες). Επίσης, τα εταιρικά αποτελέσματα, έως τώρα, στο σύνολό τους είναι ικανοποιητικά και προβλέπεται περαιτέρω άνοδος σε μερίσματα αρκετών εισηγμένων. Επιπλέον, οι αλλεπάλληλες θετικές εκθέσεις από μεγάλους ξένους αναλυτές και διεθνούς οίκους αξιολόγησης δίνουν μια «πνοή» αξιοπιστίας στις προοπτικές της ελληνικής αγοράς. Το προσεχές διάστημα αναμένεται, μάλιστα, το Χρηματιστήριο Αθηνών να ενταχθεί σε watch list για πιθανή αναβάθμισή του στις ανεπτυγμένες αγορές, κάτι που θα τραβήξει κι άλλα βλέμματα ξένων επενδυτών (ιδίως θεσμικών). Παράλληλα, η διάθεση του υπόλοιπου placement του Τ.Χ.Σ. στις Πειραιώς και την Εθνική θα λειτουργήσει επικουρικά στην άνοδο, δίνοντας μια περαιτέρω τόνωση.

Το ερώτημα, ωστόσο, σε αυτό το σημείο είναι για πόσο ακόμη θα συνεχιστεί. Αυτή τη στιγμή το Χ.Α. ευνοείται σημαντικά από το γεγονός ότι την προηγούμενη περίπου δεκαετία είχε μείνει πολύ πίσω, διότι η ελληνική οικονομία άργησε υπερβολικά να μπει σε «τροχιά» ανάκαμψης μετά την κρίση του 2008. Όσο οι μετοχές βρίσκονται σε υποτιμημένα επίπεδα, η άνοδος θα μπορεί να τροφοδοτηθεί εύκολα, εφόσον υπάρχουν θετικές προσδοκίες. Ωστόσο, στη συνέχεια πιθανόν να σημειωθεί ένα απότομο «φρένο». Αυτό συμβαίνει, διότι το ενδιαφέρον θα εστιάσει ξανά μόνο σε λίγες μετοχές της υψηλής κεφαλαιοποίησης, όπως την πρώτη δεκαετία του 2008. Για να αποφευχθεί κάτι τέτοιο, που είτε θα ανακόψει την άνοδο είτε θα την κάνει αδύναμη ή ευάλωτη σε αρνητικά γεγονότα, πρέπει να διευρυνθεί η βάση του, να αυξηθούν οι επενδυτικές επιλογές και να αυξηθεί η εμπορευσιμότητα των μετοχών (αύξηση του free float), ώστε να μην υπάρχει φόβος από τους ξένους επενδυτές να εκτεθούν στην ελληνική αγορά.