Του Άρη Γλυκού,

Η Goldman Sachs αποτελεί μια από τις μεγαλύτερες και πιο επιδραστικές επενδυτικές τράπεζες στον κόσμο, με σημαντικό ρόλο στη διαμόρφωση της οικονομίας όπως είναι σήμερα, τόσο στις Η.Π.Α. όσο και στον υπόλοιπο κόσμο. Η ιστορία της αναδεικνύει τόσο τη ρηξικέλευθη ιδεολογία των ιδιοκτητών της μέσα στα χρόνια, όσο και την αδυναμία τους ορισμένες φορές να αξιοποιήσουν ορθά τα χρηματοοικονομικά εργαλεία που είχαν στη διάθεση τους. Η αδυναμία αυτή επηρέασε σε μεγάλο βαθμό τόσο τον κόσμο όσο και την Ελλάδα αυτή καθαυτή.

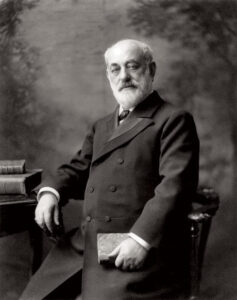

Η εταιρεία ιδρύθηκε το 1869 στο Μανχάταν από τον Γερμανό μετανάστη Marcus Goldman. Η αρχική επιχειρηματική δραστηριότητα της εταιρείας ήταν η παροχή βοήθειας σε επιχειρήσεις για την αντιμετώπιση των άμεσων αναγκών τους. Λάμβανε γραμμάτια από τις εταιρείες αυτές, τα οποία στη συνέχεια πούλαγε σε τράπεζες της Νέας Υόρκης, δημιουργώντας, ουσιαστικά, τα πρώτα εταιρικά ομόλογα. Λίγα χρόνια αργότερα, τόσο ο γαμπρός του Samuel Sachs όσο και ο γιός του Henry Goldman έγιναν μέλη της επιχείρησης, που μετονομάστηκε σε Goldman Sachs & Co.

Οι πρώτες δεκαετίας του 20ου αιώνα ήταν ιδιαίτερα σημαντικές για την εξέλιξη της επιχείρησης. Έχοντας ήδη ανοίξει γραφεία σε πολλές σημαντικές πόλεις των Η.Π.Α. και δημιουργώντας, πλέον, σχέσεις με μεγάλες χρηματοοικονομικές εταιρείες στην Ευρώπη, ήταν κατά γενική ομολογία μια εταιρεία παγκοσμίου κλίμακας. Παράλληλα, εισήλθαν στον τομέα των αρχικών δημόσιων προσφορών (I.P.Os). Με τον καινοτόμο τρόπο λειτουργίας τους δημιούργησαν έναν νέο τρόπο εκτίμησης της καθαρής θέσης των εταιρειών που χρησιμοποιείται μέχρι και σήμερα, δηλαδή τον λόγο τιμή ανά μετοχή προς κέρδη ανά μετοχή (P/E – Price/Earnings Per Share). Ξέφευγε από τον παραδοσιακό τρόπο εκτίμησης των εταιρειών, που βασιζόταν μόνο στα περιουσιακά στοιχεία των επιχειρήσεων και όχι στον τρόπο που αξιοποιούνται αυτά από την επιχείρηση. Η νέα μέθοδος εκτίμησης των εταιρειών επέτρεψε σε πληθώρα μικρών εταιρειών να αναπτυχθούν, ενώ συνεχίζει ακόμη και σήμερα να είναι ένα πολύ σημαντικό εργαλείο, τόσο για τους θεσμικούς όσο και για τους ιδιώτες επενδυτές. Την ίδια περίοδο απέκτησαν ως πελάτες μεγάλες εταιρείες, όπως τη Merck και την General Foods, ενώ πραγματοποίησαν την αρχική δημόσια προσφορά για την εταιρεία General Cigar Company, που αποτελεί σήμερα τη μεγαλύτερη εταιρεία παραγωγής πούρων στον κόσμο.

Τις θετικές αυτές εξελίξεις ακολούθησε η Μεγάλη Ύφεση του 1929 που οδήγησε στο κλείσιμο της Goldman Sachs Trust Corporation, μιας συλλογικής επένδυσης κλειστού τύπου που ίδρυσε η εταιρεία τον Δεκέμβριο του 1928 με πολύ σημαντικές συνέπειες για την Goldman Sachs, οδηγώντας τη στα πρόθυρα της πτώχευσης. Παρόλα αυτά, με μια καίρια αλλαγή στην ηγεσία, η εταιρεία κατάφερε όχι μόνο να ανταπεξέλθει, αλλά και να συνεχίσει να εξελίσσεται. Το 1930, την ηγεσία της εταιρείας ανέλαβε ο Sidney J. Weinberg, μια θέση που διατήρησε για τα επόμενα 40 χρόνια, με αποτέλεσμα να θεωρείται ως ο άνθρωπος που έθεσε την εταιρεία στην κατεύθυνση που ακολουθεί μέχρι και σήμερα, μετατρέποντάς την από εμπορική σε επενδυτική τράπεζα. Την περίοδο του «Μεγάλου Κραχ» φάνηκαν οι πρώτοι αποπροσανατολισμοί στην ηθική πυξίδα της εταιρείας, η οποία κατηγορήθηκε για χειραγώγηση των τιμών των μετοχών και για εκμετάλλευση εμπιστευτικών πληροφοριών (insider trading). Ωστόσο, ο νέος συνεργάτης, Sidney J. Weinberg, κατάφερε τα επόμενα χρόνια να βελτιώσει τη φήμη της εταιρείας.

Επίσης μια σημαντική προσθήκη στη «φαρέτρα» της Goldman Sachs αποτέλεσε ο Gus Levy, o οποίος από το έτος 1933 άρχισε να συνεργάζεται με την εταιρεία, αναλαμβάνοντας το κομμάτι πραγματοποίησης επενδύσεων για τους επενδυτές και προσφέροντας ένα ακόμα σημαντικό εργαλείο στον χρηματοοικονομικό τομέα: τις συναλλαγές πακέτων μετοχών, δηλαδή μεγάλες αγοραπωλησίες μετοχών που συχνά γίνονται εκτός της Χρηματιστηριακής Αγοράς. Η τεχνική αυτή χρησιμοποιείται, πλέον, κυρίως από θεσμικούς επενδυτές, καθώς έχει υψηλά κατώτατα όρια. Η Nasdaq έχει κατώτατο όριο ανά πακέτο 10.000 μετοχές ή αξία που να υπερβαίνει τα $ 200.000.

Τα επόμενα χρόνια, μέχρι και το 1970, όλα κίνησαν ομαλά για την εταιρεία, η οποία παρά τον Β’ Παγκόσμιο Πόλεμο, κατάφερε να ξανακερδίσει την εμπιστοσύνη του κοινού και να αναλάβει τη μεγαλύτερη αρχική δημόσια προσφορά της εποχής, αυτή της Ford Motor Company αξίας $ 657 εκατ., καθώς και τη μεγαλύτερη εταιρική ομολογιακή προσφορά, της εταιρείας Sears Roebuck αξίας $ 350 εκατ. Τα χρήματα αυτά σε σημερινές αξίες είναι $ 7,4 δις και $ 3,7 δις, αντίστοιχα. Παράλληλα, δημιούργησαν το πρώτο τμήμα συγχωνεύσεων και εξαγορών (M&As), που αποτέλεσε ένα από τα πρώτα του είδους του στη Wall Street.

Η ύφεση των ετών 1969-1970 επηρέασε την Goldman Sachs σε σημαντικό βαθμό. Ο τομέας των εταιρικών ομολόγων είχε εμφανίσει μεγάλη εξέλιξη, από $ 5 δις το 1960 σε $ 40 δις το 1970. Η ραγδαία αυτή αύξηση δεν είχε προετοιμάσει τους επενδυτές για μη ευνοϊκές περιόδους. Επομένως, όταν το 1970 η εταιρεία Penn Central Transportation Company κήρυξε πτώχευση επηρέασε σε μεγάλο βαθμό την εμπιστοσύνη των επενδυτών στα εταιρικά ομόλογα ως σύνολο, διότι είχε εκδώσει ομόλογα αξίας $ 80 εκατ., τα οποία δεν θα αποπληρώνονταν. Η εξέλιξη αυτή δημιούργησε σημαντικά προβλήματα στην Goldman Sachs, επηρεάζοντας αρνητικά για μια ακόμα φορά την αξιοπιστία της. To SEC, δηλαδή η Επιτροπή Κεφαλαιαγοράς των Η.Π.Α., μήνυσε την εταιρεία για τη συμπεριφορά της στην πώληση του εταιρικού ομολόγου της Penn Central. Η μήνυση τακτοποιήθηκε με διακανονισμό, με την εταιρεία να μην δηλώνει παραδοχή ενοχής. Τη μήνυση αυτή ακολούθησε μια σειρά μηνύσεων από πελάτες της Goldman Sachs για την πώληση εταιρικών ομολόγων αμφιλεγόμενης ποιότητας. Παρά τις δυσκολίες που αντιμετώπισε η εταιρεία, τo 1987 το αμερικανικό τμήμα μεταφορών επέτρεψε στην Goldman Sachs να αναλάβει την αρχική δημόσια προσφορά της Consolidated Rail Corporation, της εταιρείας που απορρόφησε την Penn Central, θέτοντας ένα νέο ρεκόρ στο τομέα των I.P.Os, αφού είχε αξία $ 1,65 δις, που αντιστοιχούν σε $ 4,48 δις σε σημερινές αξίες.

Μέχρι το 1975, αντιλαμβανόμενοι την εξέλιξη της οικονομίας σε μια αγορά παγκοσμιοποιημένης μορφής, άνοιξαν γραφεία σε πόλεις όπως η Ζυρίχη, το Τόκιο και το Λονδίνο. Παράλληλα, ανέπτυξαν πρωτοποριακές μορφές επενδύσεων, όπως τα δικαιώματα προαίρεσης μετοχών και τα συμβόλαια μελλοντικής εκπλήρωσης. Στον τομέα των επιθετικών εξαγορών των επιχειρήσεων, αξιοποίησαν για πρώτη φορά την τεχνική “White Knight”, όπου ένας φιλικά προσκείμενος επενδυτής αγοράζει μετοχές της εταιρείας στόχου για να την προστατέψει από μια επιθετική εξαγορά ή από κίνδυνο πτώχευσης.

H εικοσαετία 1980-2000 ήταν πολύ παραγωγική για την Goldman Sachs, η οποία ανέλαβε τις αρχικές δημόσιες προσφορές της Microsoft, της Yahoo, της Rockefeller Center, της μεγαλύτερης εταιρείας διαχείρισης ακινήτων της εποχής, και επέτρεψε σε περισσότερους επενδυτές την αγορά ομολόγων στην πρωτογενή αγορά, κατευθείαν, δηλαδή, από τον εκδότη των ομολόγων με τη μορφή αρχικής δημόσιας προσφοράς. Την ίδια περίοδο εισήλθαν στο χρηματιστήριο του Τόκιο και του Λονδίνου και δημιούργησαν τον δείκτη G.S.C.I. (Goldman Sachs Commodity Index). Τότε, η εξαιρετική εικόνα της εταιρείας παρέμεινε άφθαρτη σε μεγάλο βαθμό. Παρόλα αυτά, ένα πρώην μέλος της εταιρείας που ήταν στο Υπουργείο Οικονομικών των Η.Π.Α. (Treasury Department) χρησιμοποίησε κεφάλαια του Υπουργείου για να βοηθήσει την εταιρεία που αντιμετώπιζε δυσκολίες με τη μείωση της αξίας των μεξικανικών ομολόγων. Τέλος, το 1999 ήταν ιδιαίτερη χρονιά για την εταιρεία, αφού τότε πραγματοποίησε τη δική της αρχική δημόσια προσφορά.

O 21ος αιώνας έχει αποδειχθεί ιδιαίτερα αμφιλεγόμενος για την Goldman Sachs. Υπήρξε πληθώρα καταγγελιών απέναντι σε πρώην υπαλλήλους της εταιρείας για εκμετάλλευση εμπιστευτικών πληροφοριών, ενώ έχουν κριθεί για την εκμετάλλευση της κρατική βοήθειας, καθώς την περίοδο που η οικονομία μαστιζόταν από την κρίση, η εταιρεία έδινε πάρα πολύ υψηλά prim παραγωγικότητας (bonus) στους υπαλλήλους, αξίας πολλών δισεκατομμυρίων δολαρίων. Επίσης, έχουν κατηγορηθεί και για χειραγώγηση τιμών μετοχών, μια δραστηριότητα για την οποία αναγκάστηκαν να πληρώσουν $ 3,38 εκατ. σε διακανονισμό. Η εταιρεία κατηγορήθηκε για τη δημιουργία της στεγαστικής κρίσης το 2008-2009, αποπροσανατολίζοντας επενδυτές και κερδοσκοπώντας εις βάρος τους, όταν, τελικά, κατέρρευσε η αγορά των στεγαστικών δανείων. Για τη συμμετοχή τους στην πρόκληση της κρίσης αναγκάστηκαν να πληρώσουν $ 5,06 δις. Παράλληλα, η εταιρεία κατηγορείται για μια ιδιαίτερη σχέση αλληλοβοήθειας με την αμερικανική Κυβέρνηση, αφού πολλά στελέχη της εταιρείας στη συνέχεια ακολουθούν μια επαγγελματική πορεία σε καίριες θέσεις της Κυβέρνησης, με δραστηριότητες που μπορεί να υποδηλώνουν ιδιαίτερη ευνοιοκρατία για την Goldman Sachs.

Αναφορικά με την Ελλάδα, η συμμετοχή της εταιρείας δημιούργησε πολύ σημαντικά προβλήματα, οδηγώντας τη χώρα στα πρόθυρα της κρίσης. Χρησιμοποιώντας πράξεις ανταλλαγής νομισμάτων, μείωσαν την αξία μέρους του χρέους της Ελλάδας που ήταν δημόσια καταγεγραμμένο, με σκοπό να φαίνεται ότι η Ελλάδα εφαρμόζει σε μεγαλύτερο βαθμό τη Συνθήκη του Μάαστριχτ. Η συμφωνία αυτή αφορούσε χρέη της Ελλάδος σε δολάρια και σε γιεν. Η κατάσταση αυτή δημιούργησε σημαντικά προβλήματα τελικά για την Ελλάδα, αφού η ουσιαστικά ανακριβής εικόνα που ήταν καταγεγραμμένη δεν επέτρεψε στην ορθή επιλογή μεθόδων για την αντιμετώπιση της πραγματικής κατάστασης. Στο σημείο αυτό, είναι χρήσιμο να αναφερθεί ότι η παραπάνω συμφωνία ήταν απολύτως νόμιμη, αλλά η επιλογή τόσο της εταιρείας όσο και της Ελλάδας να αποκρύψουν τους όρους της συμφωνίας καθιστά τη συμφωνία αυτή ιδιαίτερα αμφιλεγόμενη. Επιπλέον, το 2009 δημιούργησαν μια ειδική σύμβαση αντιστάθμισης κινδύνου (C.D.S.) για το ελληνικό χρέος, για να κρύψουν τη μεγάλη επικινδυνότητα του χρέους από τους επενδυτές.

H Goldman Sachs έχει συμβάλλει στην εξέλιξη των μεγαλύτερων εταιρειών παγκοσμίως, ενώ, παράλληλα, ακόμα και σήμερα συνεχίζει να προσφέρει στην παγκόσμια οικονομία με προγράμματα όπως το 10,000 Women, το οποίο στοχεύει στην ανάδειξη και υποστήριξη των γυναικών στον τομέα των επιχειρήσεων. Το λαμπρό αυτό παρελθόν και οι σημαντικές ενέργειες που πραγματοποιούν συχνά επισκιάζεται από τις λανθασμένες αποφάσεις ως προς την αξιοποίηση των οικονομικών εργαλείων που έχουν στη διάθεση τους. Πολλές χώρες, όπως οι Η.Π.Α. και η Ελλάδα έχουν οδηγηθεί, εν μέρει, σε δυσχερείς οικονομικές καταστάσεις ως αποτέλεσμα των πράξεων της Goldman Sachs, η οποία φέρει μερίδιο ευθύνης τόσο για την κρίση του 2008 όσο και για το χρέος της Ελλάδας.

Εν κατακλείδι, η Goldman Sachs είναι πρωτοπόρος σε κάθε τομέα της οικονομίας που δραστηριοποιείται. Όμως, η ισχυρή αυτή θέση της δεν είναι αρκετή για να δικαιολογεί την πληθώρα ατασθαλιών που συνεχίζει να πραγματοποιεί. Η αμερικανική Κυβέρνηση οφείλει, με την αρωγή όλων των χωρών στις οποίες δραστηριοποιείται η εταιρεία, να περιορίσει τις αμφιλεγόμενες λειτουργίες της, που δημιουργούν σημαντικά προβλήματα στην παγκόσμια οικονομία.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- A Brief History of Goldman Sachs, goldmansachs.com, διαθέσιμο εδώ

- 1970 Commercial Paper Market Liquidity Crisis (U.S. Historical), Kaleb B. Nygaard Yale University, διαθέσιμο εδώ

- How Goldman Sachs Helped Greece to Mask its True Debt, spiegel.de, διαθέσιμο εδώ

- Goldman Sachs to pay $5bn for its role in the 2008 financial crisis, theguardian.com, διαθέσιμο εδώ