Του Κωνσταντίνου Γκότση,

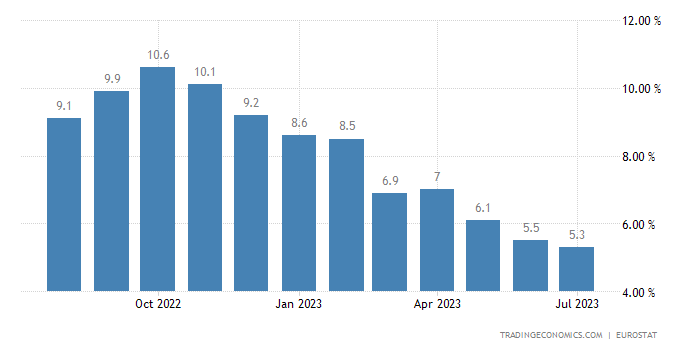

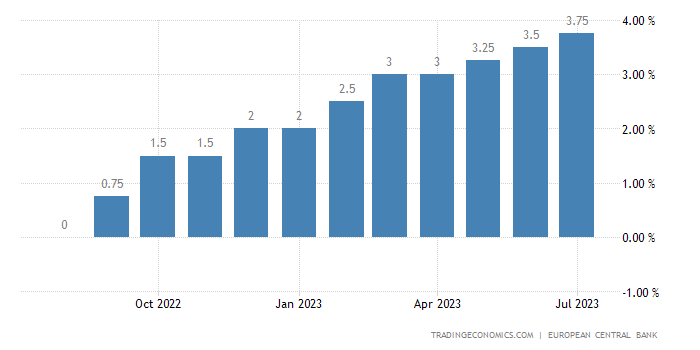

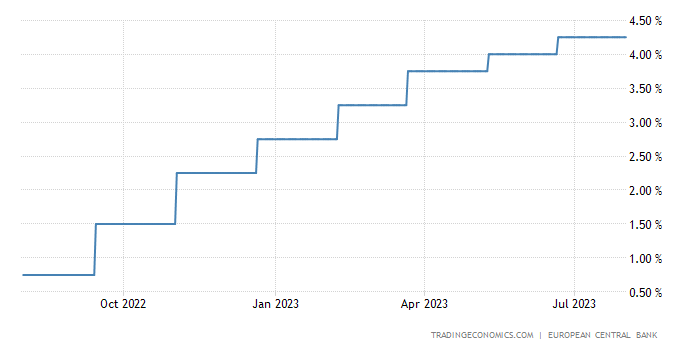

Την περασμένη Πέμπτη, η Ευρωπαϊκής Κεντρική Τράπεζα πραγματοποίησε μια εκ νέου αύξηση (9η στη σειρά) των επιτοκίων πολιτικής της κατά 25 μονάδες βάσεις, φτάνοντας το επιτόκιο διευκόλυνσης αποδοχής καταθέσεων στο 3,75%, το υψηλότερο επίπεδο από το 1999, όταν και κυκλοφόρησε το ευρώ, το επιτόκιο διευκόλυνσης οριακής χρηματοδότησης έχει διαμορφωθεί στο 4,50% και το το επιτόκιο των πράξεων κύριας αναχρηματοδότησης στο 4,25%. Συνολικά, στην Ευρωζώνη, συνέχισε να διαγράφει πτωτική πορεία ο ρυθμός πληθωρισμού, καθώς ο εναρμονισμένος δείκτης τιμών καταναλωτή επιβραδύνθηκε περαιτέρω για 3ο συνεχόμενο μήνα, ενώ για 9 σερί μήνες δεν έχει παρουσιάσει άνοδο. Συγκεκριμένα, για τον Ιούλιο, υποχώρησε στο 5,3% από το 5,5% του Ιουνίου (σε ετήσια βάση), σύμφωνα με τα προκαταρκτικά στοιχεία της Eurostat. Επίσης, ο δομικός πληθωρισμός σημείωσε πιο ήπια επιβράδυνση (σχεδόν καθόλου) στο 5,5%, το χαμηλότερο επίπεδο από όταν η Ρωσία εισέβαλε στην Ουκρανία.

Η πλειοψηφία των κεντρικών τραπεζιτών της Ευρωζώνης εκτιμούν πως ο πληθωρισμός πρόκειται να συνεχίσει να βρίσκεται μακριά από τον στόχο του 2%, δηλώνοντας πως δεν πρόκειται να υπάρξει «χαλάρωση» της νομισματικής πολιτικής το προσεχές διάστημα. Ωστόσο, βάσει της έκθεσης που δημοσιεύθηκε μετά την ολοκλήρωση της συνεδρίασης της Ε.Κ.Τ. την περασμένη Πέμπτη, στις ανακοινώσεις των αποφάσεων και των πορισμάτων της, η ρητορική έγινε λιγότερο επιθετική, σηματοδοτώντας στην αγοράς το ενδεχόμενο μιας «παύσης» (είτε προσωρινή είτε οριστική) στις αυξήσεις των επιτοκίων, όπως είχε πραγματοποιήσει η Fed στην προτελευταία της συνεδρίαση. Αυτό, βέβαια, θα εξαρτηθεί σε μεγάλο βαθμό από τις μεταβολές των μακροοικονομικών παραγόντων της Ευρωζώνης και στην αξιολόγησή τους.

Η παραπάνω forward guidance της Ε.Κ.Τ. επήλθε έπειτα από την αύξηση της πιθανότητας η Ευρωζώνη να εισέλθει σε ύφεση, που αποτελεί έναν από τους βασικούς στόχους της Κεντρικής Τράπεζας, με σκοπό να αποκλιμακώσει τα υψηλά επίπεδα του πληθωρισμού, αλλά και από τα ισχυρά δείγματα διολίσθησης του τελευταίου. Μάλιστα, η ζήτηση για επιχειρηματικά δάνεια κατέγραψε ιστορικό χαμηλό κατά το β’ τρίμηνο του έτους, βάσει έρευνας της Ε.Κ.Τ. που ήρθε στη δημοσιότητα την Τρίτη της προηγούμενης εβδομάδας, καθώς οι όροι και οι προϋποθέσεις για πιστώσεις αυστηροποιούνται όλο και περισσότερο από τις εμπορικές τράπεζες. Ως απόρροια αυτού, εν μέρει, συρρικνώθηκε και η οικονομική δραστηριότητα με μεγαλύτερο ρυθμό τον Ιούλιο, με τη μεταποίηση να αποτελεί τον πιο αδύναμο κρίκο στη ζώνη του ευρώ, καθώς, σε μεγάλο βαθμό, επηρεάζεται από την ισχυρή γερμανική βιομηχανία που δέχεται από τις ισχυρότερες πιέσεις.

Επίσης, ακόμα ένας σημαντικός παράγοντας-αφορμή για πιθανή «παύση» στις αυξήσεις επιτοκίων αποτελεί το γεγονός πως η Fed, μάλλον, έχει ολοκληρώσει τον δικό της κύκλο αυξήσεων. Μπορεί να μην πολύ αναφέρεται συχνά ως παράμετρος, αλλά το gap μεταξύ των αμερικάνικων και των ευρωπαϊκών επιτοκίων επηρεάζει την ισοτιμία ευρώ δολαρίου και, κατά συνέπεια, τις τιμές εισαγώμενων εμπορευμάτων (προς την Ευρώπη) που τιμολογούνται με δολάριο. Παρ’ όλα αυτά, οι ανησυχίες για τις τιμές καταναλωτή παραμένουν στην επιφάνεια και αυτό διατηρεί την επιφυλακτικότητά τους.

Από τις αρχές του 2024, τα κράτη-μέλη της Ε.Ε. θα βρεθούν ξανά υπό δημοσιονομικούς περιορισμούς. Σε καμία περίπτωση αυτό δεν σημαίνει λιτότητα, αλλά πολλά έκτακτα μέτρα, ιδίως οι επιδοτήσεις στην ενέργεια για επιχειρήσεις και νοικοκυριά, θα κοπούν, με αποτέλεσμα να αρθούν τα «εμπόδια» για μεγαλύτερη μείωση της ζήτησης. Αυτό ίσως πιέσει περαιτέρω την ανάπτυξη στην Ευρωζώνη, μεγαλώνοντας ή/και παρατείνοντας την ύφεση που επίκειται (αν όντως συρρικνωθεί σημαντικά το Α.Ε.Π.). Κατά συνέπεια, οι επιπτώσεις των παραπάνω, δηλαδή της παράλληλης νομισματικής και δημοσιονομικής «σύσφιξης», μπορεί να έχουν δυσμενέστερες επιπτώσεις για το σύνολο της οικονομίας, καθώς κάποιες χώρες είναι περισσότερο ευάλωτες και λόγω του υψηλού τους χρέους θα έχουν στενότερα δημοσιονομικά περιθώρια έως και καθόλου.

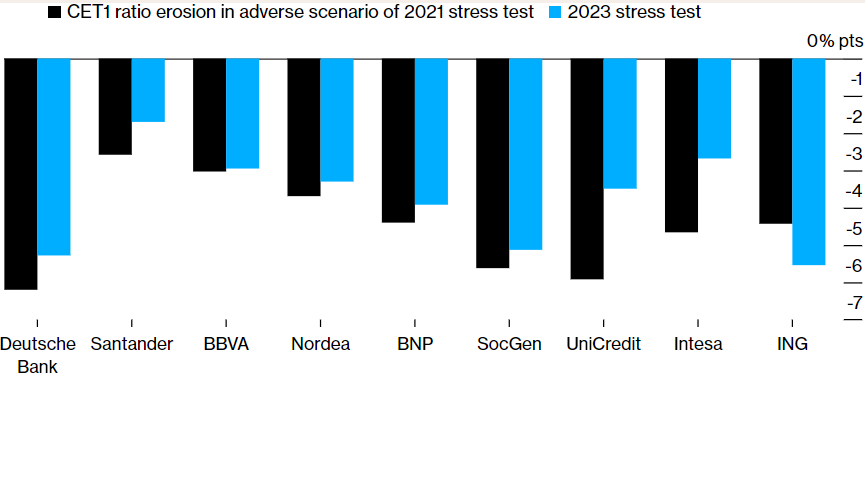

Συνεπώς, εξαιτίας του φόβου μιας μεγαλύτερης του αναμενόμενου ύφεσης και, κατ΄ επέκταση, χρηματοπιστωτικής αποσταθεροποίησης, η Ευρωπαϊκή Αρχή Τραπεζών εξετάσει συνεχώς τις (ευρωπαϊκές) τράπεζες που υπόκεινται στον εποπτικό και ρυθμιστικό έλεγχο του Ευρωσυστήματος, με stress tests. Πρόσφατα, 70 τράπεζες τέθηκαν αντιμέτωπες με ένα σκληρότερο σενάριο (με απώλειες € 496 δις) σε σχέση με τις προηγούμενες φορές (γεγονός που υποδηλώνει και τις ανησυχίες των οικονομολόγων για μια ύφεση μη αναμενόμενου μεγέθους), καλύπτοντας διάστημα 3 ετών (περιελάβανε πιέσεις στην οικονομική παραγωγή, την απασχόληση και τις τιμές ακινήτων σε ένα περιβάλλον υψηλότερου πληθωρισμού και επιτοκίων). Μάλιστα, οι 57 ήταν από τη ζώνη του ευρώ, οι οποίες κατέχουν το 75% του συνολικού ενεργητικού του κλάδου της, ενώ οι υπόλοιπες ήταν από τη Δανία, την Ουγγαρία, τη Νορβηγία, την Πολωνία και τη Σουηδία. Τα αποτελέσματα τις παρουσίασαν επαρκώς κεφαλαιοποιημένες για να ανταπεξέλθουν στις δραστηριότητές τους, ακόμα και σε περιόδους ιδιαίτερα έντονων πιέσεων.

Σύμφωνα με τη Moody’s, ο δείκτης Common Equity Tier 1 (CET1) των τραπεζών μειώθηκε κατά μέσο όρο κατά 459 μονάδες βάσης (bps) στο 10,4% στο πιο σκληρό σενάριο, δηλαδή συρρικνώθηκε κατά € 271 δις κατά την τριετή περίοδο της άσκησης και, συνεπώς, εκτιμάται πως θα διαμορφωνόταν στα € 1,011 δις στο τέλος του 2025, ενώ, συνολικά, θα έχαναν € 500 δις. Τα αποτελέσματα αυτά δείχνουν –επιφανειακά– πως οι τράπεζες της Ευρωζώνης είναι πιο ανθεκτικές σε σχέση με το 2021 απέναντι σε δυσμενή σενάρια. Αυτό αποτελεί απόρροια της βελτίωσης της ποιότητας του ενεργητικού τους και της υψηλότερης κερδοφορίας που είχαν στις αρχές του 2023. Ωστόσο, ο οίκος αξιολόγησης υποστήριξε, κάνοντας προσεκτικότερη αξιολόγηση των αποτελεσμάτων, πως περίπου το 1/3 των τραπεζών που ελέγχθηκαν δεν κάλυπταν το απαιτούμενο επίπεδο του δείκτη CET1, όμως διατηρούσαν σημαντικό ποσό των ιδίων κεφαλαίων τους. Επίσης, αξίζει να αναφερθεί ότι πιο ανθεκτικές ήταν οι τράπεζες σε Νορβηγία, Πολωνία και Σουηδία (οι κεφαλαιακοί τους δείκτες ήταν πάνω από τον ευρωπαϊκό μέσο όρο), ενώ, στον αντίποδα, σε Γαλλία, Γερμανία, Ολλανδία και Ισπανία οι τράπεζες ήταν πιο ευάλωτες (οι κεφαλαιακοί δείκτες ήταν κάτω του ευρωπαϊκού μέσου όρου).

Stress test πραγματοποιήθηκε, επίσης, και σε 41 μικρότερες τράπεζες που είναι υπό την εποπτεία της Ε.Κ.Τ., στις οποίες ο δείκτης CET1, στο δυσμενέστερο σενάριο, υποχώρησε περισσότερο. Σύμφωνα με τη Moody’s, αυτό οφειλόταν στην έλλειψη διαφοροποίησης των χαρτοφυλακίων τους και, συνεπώς, την έκθεσή τους σε μεγαλύτερους –συστηματικούς– κινδύνους.

Αξίζει να σημειωθεί πως στο σενάριο του stress test δεν συμπεριλήφθηκε ο κλιματικός κίνδυνος. Ωστόσο, προσεχώς, θα διεξαχθούν και δοκιμές και με τέτοιου είδους παραμέτρους στα σενάρια. Ήδη από τις 20 Ιουλίου, η Ευρωπαϊκή Αρχή Τραπεζών έχει ξεκινήσει τη συλλογή δεδομένων σχετικά με την επιρροή αυτής τις παραμέτρου στον πιστωτικό κίνδυνο, τους κινδύνους αγοράς και ακινήτων από τον Δεκέμβριο του 2020, μέσω δημόσιας διαβούλευσης.

Γενικότερα, φέτος η Ε.Κ.Τ. έχει επικριθεί ότι ήταν πολύ χαλαρή στην εποπτεία των τραπεζών και ότι ήταν ανεπαρκώς επιθετική στην πίεση για μείωση των αποθεμάτων επισφαλών δανείων, αν και, σύμφωνα με τη ρυθμιστική αρχή της Ένωσης, μόνο 3 από τις 70 (μεγάλες) τράπεζες που πέρασαν stress test θα αναγκαστούν να αντλήσουν κεφάλαια σε ένα πολύ δυσμενές σενάριο. Βέβαια, αυτή η ευρωστία του κλάδου στην Ευρωζώνη δείχνει και την ίδια την προσπάθεια των διοικήσεων για ενίσχυση των κεφαλαίων και της ρευστότητάς τους από όταν ξεκίνησε η λαίλαπα των κρίσεων.

Οι περισσότερες τράπεζες είχαν εκδώσει πολλά δάνεια (πριν την αρχή της νομισματικής «σύσφιξης») σε κυμαινόμενο επιτόκιο, γεγονός που τις ευνόησε όταν αυξήθηκαν τα επιτόκια πολιτικής, καθώς διεύρυναν το επιτοκιακό περιθώριο και, κατ’ επέκταση, ενίσχυσαν τα κέρδη από τόκους. Ωστόσο, ο αντίκτυπος ήταν ποικίλος ανάμεσα στις χώρες της Ε.Ε. Για παράδειγμα, στη Γερμανία οι τράπεζες βρίσκονται υπό έντονη πίεση να μειώσουν το επιτοκιακό τους περιθώριο. Δηλαδή, ωθούνται να αυξήσουν τα επιτόκια καταθέσεων, αδυνατώντας να μετακυλίσουν αυτές τις αυξήσεις στα επιτόκια των δανείων, εξαιτίας της μειωμένης ζήτησης για πιστώσεις, ως αποτέλεσμα της σταδιακής επιβράδυνσης και συρρίκνωσης των επιχειρηματικών δραστηριοτήτων της, ιδίως στον βιομηχανικό τομέα. Παράλληλα, πολλές γερμανικές τράπεζες έχουν κλειδώσει σε σταθερά χαμηλά επιτόκια για μεγάλες περιόδους στα μεγάλα χαρτοφυλάκια στεγαστικών δανείων τους και, συνεπώς, έχει μειωθεί σημαντικά η αξία τους από τις αυξήσεις των επιτοκίων.

Γενικότερα, αυτά τα ζητήματα πιθανόν θα επεκταθούν και στις υπόλοιπες τράπεζες της Ευρωζώνης, καθώς η τάση δείχνει πως οι καταθέτες, πλέον, προτιμούν καταθετικά προγράμματα με υψηλότερους τόκους. Τραπεζικά ιδρύματα, λοιπόν, που είναι πιο εκτεθειμένα στον επιτοκιακό κίνδυνο θα πρέπει να τους επιβληθούν μεγαλύτερες κεφαλαιακές επιβαρύνσεις. Συγχρόνως, με το σενάριο της ύφεσης να γίνεται όλο και πιο έντονο, αυξάνεται και ο κίνδυνος για «κοκκίνισμα» πολλών δανείων. Οι επισφάλειες επιχειρήσεων στην Ευρώπη αυξάνονται τους τελευταίους μήνες, αν και παραμένουν κάτω από τα προ πανδημίας επίπεδα σε πολλές χώρες.

Στα παραπάνω, αν προστεθεί η πιθανή επιτάχυνση της συρρίκνωσης των τεράστιων χαρτοφυλακίων ομολόγων των ενεργητικών από τις Κεντρικές Τράπεζες της Ε.Ε. (ποσοτική σύσφιξη), που συζητείται όλο και περισσότερο το τελευταίο διάστημα για την αποτελεσματικότερη αποκλιμάκωση του πληθωρισμού, θα αυξήσει τον κίνδυνο ρευστότητας και θα συμπιέσει, έμμεσα, περαιτέρω την κερδοφορίας τους. Μάλιστα, τα «γεράκια» των Κεντρικών Τραπεζών θα είναι πιο πρόθυμα να δεχτούν τέλος στις αυξήσεις των επιτοκίων, αν γίνει επιθετικότερη η ποσοτική σύσφιξη.

Συνοψίζοντας, αν και οι ευρωπαϊκές τράπεζες δείχνουν μεγάλη ανθεκτικότητα απέναντι σε έντονες πιέσεις, κάτι που το απέδειξαν και κατά την τραπεζική κρίση του Μαρτίου με επίκεντρο τις περιφερειακές τράπεζες των Η.Π.Α., η εποπτεία θα χρειαστεί να γίνει εντονότερη το επόμενο διάστημα, δεδομένων των συνθηκών. Ειδικά αν ενταθεί η ποσοτική σύσφιξη, διότι η άμεση αφαίρεση ρευστότητας με την πώληση ομολόγων των Εθνικών Κ.Τ. θα ωθήσει προς τα πάνω –ενδεχομένως– τα επιτόκια καταθέσεων (αυτό θα εξαρτηθεί από την ανάγκη για ρευστότητα και τον ανταγωνισμό στον κλάδο). Συγχρόνως, η μειούμενη ζήτηση για δάνεια, ο αποκλεισμός δανειοληπτών και η άνοδος στα μη εξυπηρετούμενα δάνεια, λόγω της πορείας της ανάπτυξης, θα συμπιέσει τα κέρδη τους και ίσως αποσταθεροποιήσει τα πιο ευάλωτα ιδρύματα και κυρίως τα μικρότερα, που δραστηριοποιούνται περιορισμένα σε συγκεκριμένους επιχειρηματικούς κλάδους.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- The European Central Bank hikes rates to historic high but hints it could pause, cnn.com, διαθέσιμο εδώ

- European banks resilient under tougher stress test, thebanker.com, διαθέσιμο εδώ

- Τράπεζες: Πώς ήρθε το «λίαν καλώς» στα stress test – Τι πρέπει να προσέξουν, naftemporiki.gr, διαθέσιμο εδώ

- European central banks could speed up bond sales, say economists, ft.com, διαθέσιμο εδώ

- ECB needs more ‘critical mindset’ on banks, says Bundesbank deputy, ft.com, διαθέσιμο εδώ