Του Κωνσταντίνου Γκότση,

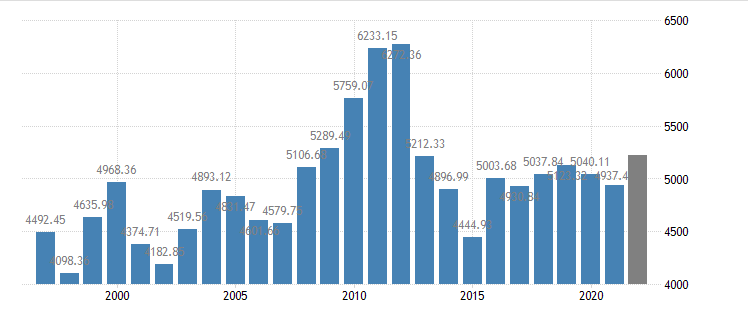

Μετά από μια μακρά περίοδο ανάπτυξης, το ιαπωνικό οικονομικό «θαύμα», όπως ονομάστηκε, η Ιαπωνία πέρασε μία περίοδο ύφεσης τη «χαμένη δεκαετία» του ’90, η οποία κορυφώθηκε με τη χρηματοπιστωτική κρίση του 1997-1998. Στο προηγούμενο άρθρο, αναφέρθηκε πως η υπερβολική προσφορά χρήματος, μέσω επεκτατικής νομισματικής και δημοσιονομικής πολιτικής από την Κεντρική Τράπεζα και το Υπουργείο Οικονομικών, δημιούργησε συνθήκες χαμηλού κόστους δανεισμού και ανεπιθύμητο πληθωρισμό στις αξίες πολλών περιουσιακών στοιχείων.

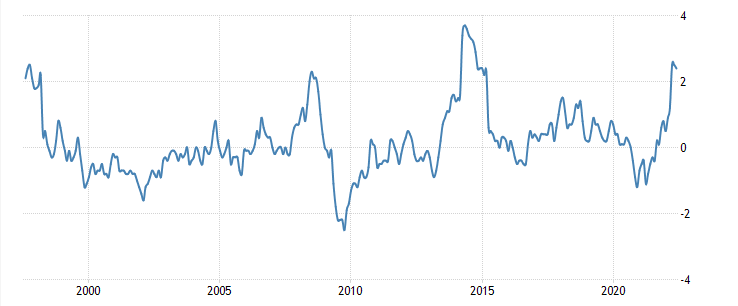

Το περιβάλλον χαμηλών επιτοκίων και δημοσιονομικής επέκτασης ακολουθήσε μία ταχεία πιστωτική αύξηση κατά τη διάρκεια της δεκαετίας του ’90, η οποία συνοδεύτηκε από μία «έκρηξη» στις τιμές των μετοχών και των εμπορικών ακινήτων. Όταν αντιλήφθηκαν οι φορείς χάραξης οικονομικής πολιτικής τη «φούσκα» που είχαν δημιουργήσει στις αγορές, έκαναν μία επιθετική άνοδο επιτοκίων, σε συνδυασμό με σύσφιξη των πιστωτικών ορίων στις τράπεζες. Αυτές οι ενέργειες προκάλεσαν μεγάλες ζημιές σε επιχειρήσεις και νοικοκυριά που ήταν εκτεθειμένα σε υπερτιμημένα περιουσιακά στοιχεία και υπερβολικό δανεισμό. Ως αποτέλεσμα, πολλά δάνεια «κοκκίνησαν» λόγω του απότομου αποπληθωρισμού των τιμών, ο οποίος ταλαιπώρησε για περίπου μία δεκαετία την ιαπωνική οικονομία.

Καθ’ όλη τη διάρκεια της δεκαετίας του 1990, υπήρχαν ενδείξεις της ύφεσης που θα ξέσπαγε. Όμως, αποτελεσματικά μέτρα και μεταρρυθμίσεις στο τραπεζικό σύστημα πραγματοποιήθηκαν μετά το αποκορύφωμα της χρηματοπιστωτικής κρίσης. Αρχικά, οι ρυθμιστικές αρχές εισήγαγαν ένα ευρύ πρόγραμμα ασφάλισης καταθέσεων –με την ίδρυση της Εταιρείας Ασφάλισης Καταθέσεων–, καθώς και ειδικά προγράμματα για την ενίσχυση και αναδιάρθρωση των προβληματικών τραπεζών. Επιπλέον, προώθησαν τις συγχωνεύσεις και τις εξαγορές μεταξύ τραπεζών, με σκοπό τη διάσωση των πιο αδύναμων τραπεζών, αλλά και τη δημιουργία ενός πιο βιώσιμου χρηματοπιστωτικού συστήματος.

Μέχρι το 1998, η εποπτεία των χρηματοοικονομικών ιδρυμάτων υπόκειται στο Υπουργείο Οικονομικών, ενώ η Τράπεζα της Ιαπωνίας έλεγχε αποκλειστικά το τραπεζικό σύστημα. Η τελευταία ήταν αυτή που εισήγαγε τα προγράμματα μεταρρυθμίσεων, γνωστών ως “Big Bang”, που στόχο είχαν την απορρύθμιση των τραπεζών, αποκτώντας ένα μεγαλύτερο φάσμα χρηματοοικονομικών υπηρεσιών. Επιπλέον, από τον Απρίλιο του ίδιου έτους, η Κεντρική Τράπεζα της Ιαπωνίας ανεξαρτητοποιήθηκε περαιτέρω, έχοντας μεγαλύτερες ελευθερίες στην άσκηση νομισματικής πολιτικής. Δύο μήνες αργότερα, ιδρύθηκε η Αρχή Χρηματοοικονομικής Εποπτείας (που μετονομάστηκε σε Αρχή Χρηματοοικονομικών Υπηρεσιών το 2001), η οποία κρατική αρχή ήταν υπεύθυνη για τον έλεγχο και την εποπτεία των χρηματοοικονομικών ιδρυμάτων του ιδιωτικού τομέα (π.χ. εμπορικές τράπεζες, τράπεζες Shinkin, συνεταιριστικές τράπεζες).

Πρωταρχικές της λειτουργίες είναι ο σχεδιασμός και η χάραξη πολιτικής, η επιθεώρηση και εποπτεία, επιβολή των κανόνων συναλλαγών στο χρηματοπιστωτικό σύστημα της Ιαπωνίας, που αποτελεί τη ραχοκοκαλιά της οικονομίας της, καθώς και η συμμετοχή της σε αυτό. Υπό τον έλεγχό της, επίσης, είναι οι ελεγκτικές εταιρείες και οι πιστοποιημένοι δημόσιοι λογιστές. Πλέον, οι δύο βασικές κρατικές αρχές, το Υπουργείο Οικονομικών και οι Κεντρικές Τράπεζες, απέκτησαν σημαντική βοήθεια από τις νέες ρυθμιστικές αρχές, διασφαλίζοντας μεγαλύτερη σταθερότητα στο σύστημα.

Από το 1996 μέχρι και τα μέσα της δεκαετίας του 2000, τα χαρτοφυλάκια δανεισμού στα ενεργητικά των ισολογισμών των τραπεζών συρρικνώθηκαν κατά περίπου 30% λόγω της μειωμένης ζήτησης, αλλά και της διαγραφής επισφαλών δανείων. Ωστόσο, από εκείνο το χρονικό σημείο και μετά, άρχισε να επέρχεται ξανά η σταθερότητα, με σήματα βελτίωσης στην οικονομία. Αυτή η ανάκαμψη αποτυπώθηκε κιόλας στους κεφαλαιακούς δείκτες των ιαπωνικών τραπεζών.

Οι μεγάλες τράπεζες, με την υψηλή κεφαλαιοποίηση, όλα αυτά τα χρόνια είχαν μια περίοδο υψηλής ανάπτυξης. Αντίθετα, άλλοι τύποι τραπεζών, όπως οι περιφερειακές τράπεζες, δυσκολεύτηκαν να ορθοποδήσουν, καθώς αντιμετώπισαν μεγάλα προβλήματα τόσο με τη κερδοφορία τους όσο και με την καθαρή θέση κεφαλαίου τους. Σύμφωνα με δεδομένα της Αρχής Χρηματοοικονομικών Υπηρεσιών της Ιαπωνίας, οι συνολικές ζημιές λόγω των επισφαλών δανείων για όλες τις τράπεζες ανήλθαν σε πάνω από 1 τρις δολάρια μέχρι τον Σεπτέμβρη του 2008. Έπειτα από τις αναδιαρθρώσεις, βέβαια, που πραγματοποιήθηκαν όλη αυτή τη μεταρρυθμιστική περίοδο, το ποσοστό των μη-εξυπηρετούμενων δανείων μειώθηκε από 9,6% των συνολικών ακαθάριστων δανείων στο 2,4%.

Επιπλέον, τα καθαρά περιθώρια τόκων (N.I.M.) υπήρξαν σε πολύ χαμηλό επίπεδο, καθώς η Τράπεζα της Ιαπωνίας είχε προσαρμόσει τα όρια των επιτοκίων σε χαμηλά επίπεδα, ώστε να αντιμετωπίσει τα αποπληθωριστικά προβλήματα. Αυτή, ήταν η βασική αιτία που πολλές ιαπωνικές τράπεζες –μεσαίας και μικρής κεφαλαιοποίησης– δεν είχαν καταφέρει να ανακτήσουν τα κέρδη τους σε επίπεδα προ κρίσης. Αντίθετα, οι μεγάλες τράπεζες (τράπεζες πόλεις) αύξησαν την κερδοφορία τους λόγω των οικονομιών κλίμακας που είχαν αναπτύξει, αλλά και των οικονομιών φάσματος που τους επέτρεψαν τα μέτρα απορρύθμισης των τραπεζών τα προηγούμενα χρόνια. Συγκεκριμένα, οι ιαπωνικές τράπεζες, το 2012, παρουσίαζαν 1,2 μέσο όρο του δείκτη N.I.M. (Net Interest Margin), αισθητά χαμηλότερο από αυτόν των αμερικανικών τραπεζών, ο οποίος άγγιζε το 2,9. Να επισημανθεί, ότι αυτοί οι δείκτες είχαν δεχτεί μεγάλη καθοδική πίεση από τη χρηματοπιστωτική κρίση του 2008.

Η οικονομία της Ιαπωνίας ενώ βρισκόταν ακόμα σε συνθήκες αργής ανάκαμψης, με τον φόβο ενός αποπληθωριστικού ξεσπάσματος, έρχεται ένα δεύτερο «χαστούκι» με την ύφεση του ’08, που έβαλε σε μεγάλο κίνδυνο ξανά το τραπεζικό της σύστημα, που βρισκόταν ακόμα υπό «ανάρρωση». Παραδόξως, οι επιπτώσεις της κρίσης του 2008 στην οικονομία της ήταν αρκετά πιο ήπιες από αυτή άλλων αναπτυγμένων οικονομιών. Η Ιαπωνία δεν είχε τμήμα υψηλού κινδύνου στην αγορά ακινήτων, ούτε ήταν σύνηθεις οι τιτλοποιήσεις στεγαστικών δανείων, όπως στις Η.Π.Α. και στο Η.Β. Εξάλλου, η «φούσκα» στα ακίνητα είχε σκάσει ήδη μία δεκαετία πριν, με τις τιμές τους να μην έχουν ακόμα λάβει μεγάλη άνοδο. Επίσης, οι ιαπωνικές τράπεζες δεν ήταν ιδιαίτερα εκτεθειμένες σε αμερικανικά στεγαστικά δάνεια υψηλού κινδύνου.

Μία βασική επιτυχία των εποπτικών αρχών της ήταν ότι καμία τράπεζα δεν πτώχευσε κατά τη διάρκεια της χρηματοπιστωτικής κρίσης. Ίσως, αν η ιαπωνική οικονομία είχε καταφέρει να αναζωπυρωθεί μέχρι τότε, θα είχε βγει αλώβητη από την παγκόσμια ύφεση. Όμως, τα περιθώρια των τραπεζών μειώθηκαν περαιτέρω, η αγορά των μετοχών συρρικνώθηκε κατά 40% μέσα σε ένα έτος.

Με το πέρας της παγκόσμιας κρίσης του 2008, η κερδοφορία και οι επιχειρηματικές στρατηγικές αποτελούν ακόμα πρόκληση για τις ιαπωνικές τράπεζες. Προσπαθώντας να αυξήσουν τους ρυθμούς τους ανάπτυξης, εδώ και πάνω από μία δεκαετία, έχουν γίνει πιο εξωστρεφείς. Αυτή η αύξηση της παρουσίας τους στο εξωτερικό, όμως, τις κάνει πιο εξαρτημένες από εξωτερική χρηματοδότηση και πιο εκτεθειμένες στον συναλλαγματικό κίνδυνο. Μέχρι τότε, τα μεγάλα χρέη τραπεζών ήταν αρκετά ελεγχόμενα, για τον ίδιο λόγο που δεν αποτελεί μεγάλο πρόβλημα και το υπέρογκο δημόσιο χρέος της. Από τη μία, αυξάνεται ο κίνδυνος αθέτησης του χρέους τους, αλλά, από την άλλη, ανοίγονται νέες επιχειρηματικές ευκαιρίες για αυτές.

Το 2012, υπήρξε ακόμα μία αλλαγή σελίδας για τα δημόσια οικονομικά της Ιαπωνίας, με τη δεύτερη θητεία του Shinzo Abe στην κυβερνητική εξουσία. Τότε, δημιουργήθηκε και ο όρος Abeconomics, καθώς οι ενέργειές του αποτέλεσαν μια ιδιαίτερη οικονομική πολιτική για τη μέχρι τότε Ιστορία της Ιαπωνίας. Ο Shinzo Abe, για να καταφέρει να απεγκλωβίσει την οικονομία της Ιαπωνίας από τους χαμηλούς ρυθμούς ανάπτυξης και τον μόνιμο φόβο του αποπληθωρισμού, υποσχέθηκε πως θα ασκήσει μία «τολμηρή νομισματική πολιτική και μια ευέλικτη δημοσιονομική πολιτική», με στόχο να τονώσει τις ιδιωτικές επενδύσεις.

Τα λεγόμενα «τρία βέλη» των Abeconomics ήταν, πρώτον, το τύπωμα νέου χρήματος (περίπου 60 τρις γεν έως 70 τρις γεν), ώστε να ρίξουν την αξία του νομίσματος και να γίνουν οι εξαγωγές της Ιαπωνίας πιο ανταγωνιστικές και να δημιουργήσει έναν υγιή πληθωρισμό (περίπου 2%). Δεύτερον, προώθησε νέα προγράμματα κρατικών δαπανών για την τόνωση της ζήτησης και της κατανάλωσης, με σκοπό τη δημιουργία βραχυπρόθεσμης ανάπτυξης, αλλά και δημοσιονομικού πλεονάσματος μακροπρόθεσμα. Τρίτον, εφάρμοσε μεταρρυθμίσεις στην εταιρική διακυβέρνηση, χαλάρωση των περιορισμών στην πρόσληψη ξένου προσωπικού σε ειδικές οικονομικές ζώνες, διευκόλυνση των εταιρειών να απολύσουν αναποτελεσματικούς εργαζομένους (η απόλυση για τον εργαζόμενο μέχρι τότε ήταν ντροπή για την κοινωνία), απελευθέρωση του τομέα της υγείας και εφαρμογή μέτρων για τη στήριξη εγχώριων και ξένων επιχειρηματιών. Οι νέες νομοθεσίες στόχευσαν, επίσης, στην αναδιάρθρωση των κλάδων κοινής ωφελείας και φαρμάκων και στον εκσυγχρονισμό του γεωργικού τομέα.

Τα Abeconomics αποδείχθηκαν εν μέρει αποτελεσματικά, καθώς επετεύχθη ο στόχος του πληθωρισμού, τα χαμηλά επίπεδα ανεργίας και η σημαντική αύξηση του ονομαστικού Α.Ε.Π. Επιπλέον, τα εταιρικά κέρδη προ φόρων, κατά μέσο όρο, αυξήθηκαν, όπως, επίσης, και τα κρατικά έσοδα από φόρους. Όμως, λόγω των παγκόσμιων συγκυριών, του προβλήματος γήρανσης του ιαπωνικού πληθυσμού, αλλά και της κουλτούρας των Ιαπώνων να μην καταναλώνουν το ίδιο με άλλους δυτικούς λαούς, εμπόδισαν την πλήρη επιτυχία των συγκεκριμένων πολιτικών.

Ο Fumio Kishida, ο τωρινός πρωθυπουργός της χώρας, σκοπεύει να κινηθεί σε διαφορετική κατεύθυνση. Έχει υποσχεθεί ένα πιο σοσιαλδημοκρατικό σύστημα, ώστε να κάνει πιο «εύπεπτο» τον καπιταλισμό και να αντιμετωπίσει τις τεταμένες οικονομικές ανισότητες. Εδώ και καιρό έχει προαναγγείλει άνοδο των μισθών, καλύτερη αναδιανομή του πλούτου και μεγαλύτερη προστασία των θέσεων εργασίας. Η μεγάλη οικονομική ανισότητα αποτελούσε ανέκαθεν πρόβλημα στα καπιταλιστικά συστήματα. Όμως, τα μέτρα αντιμετώπισής της μέχρι τώρα θέτουν μόνο εμπόδια στις αγορές και διαστρεβλώνουν την εύρυθμη λειτουργία τους. Κάθε κίνηση παρέμβασης στην οικονομία από το κράτος πρέπει να είναι προσεκτική και να ακολουθείται από κανόνες μακροοικονομικής σταθερότητας, που θα συντελέσουν στην ανάπτυξη και στις οικονομικές ελευθερίες των ατόμων. Ο δρόμος για τον Fumio Kishida φαίνεται ακόμα μακρύς…

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Εισαγωγή στην τραπεζική, Barbara Casu, Claudia Girardone, Philip Molyneux, Εκδόσεις Τζιόλα

- Abenomics, investopedia.com, διαθέσιμο εδώ

- Η βιωσιμότητα της οικονομίας της Ιαπωνίας διαχρονικά, huffingtonpost.gr, διαθέσιμο εδώ

- Ιαπωνία: Αναδιανομή του πλούτου με αυξήσεις μισθών, ot.gr, διαθέσιμο εδώ