Της Ελένης Μπαλγκουράνου,

Η νομισματική πολιτική είναι άρρηκτα συνδεδεμένη με τη δημοσιονομική σταθερότητα, η οποία αποτελεί και το βασικό ζητούμενο των τελευταίων ετών. Τα νέα οικονομικά δεδομένα έχουν μεταβληθεί άρδην από τις αλλαγές που συνέβησαν μετά την κρίση του 2008, κατευθύνοντας τη νομισματική πολιτική στην υιοθέτηση αντισυμβατικών μέτρων για την αντιμετώπισή τους. Η νομισματική πολιτική αποτελεί ένα πακέτο εργαλείων που περιλαμβάνει στόχους με γνώμονα τη βιώσιμη ανάπτυξη, ρυθμίζοντας την συνολική προσφορά του χρήματος σε επιχειρήσεις, εθνικές τράπεζες και καταναλωτές.

Η νομισματική πολιτική έχει θέσει ορισμένους αντικειμενικούς στόχους για την απρόσκοπτη λειτουργία της. Για τον λόγο αυτό, βασικό μέλημα της Κεντρικής Τράπεζας είναι η σταθερότητα τιμών σε συνδυασμό με υψηλό, αλλά και συνάμα, σταθερό ρυθμό οικονομικής ανάπτυξης. Φυσικά, σε μία οικονομία ο πληθωρισμός είναι αναπόφευκτος, συνεπώς πρέπει να χαρακτηρίζεται είτε ως ήπιος, είτε ως λειτουργικός, ώστε η οικονομία να λειτουργεί εντός ενός κλίματος ώθησης των επιχειρήσεων και των καταναλωτών. Σταθερότητα των τιμών σημαίνει τη βελτίωση του ισοζυγίου των τιμών. Βέβαια, το αυξανόμενο άνοιγμα της οικονομίας, η ανάγκη εξυπηρέτησης του εξωτερικού χρέους και αύξησης των εξαγωγών σε ανταγωνιστικό εξωτερικό περιβάλλον, απαιτεί την ανυπαρξία αδικαιολόγητης αύξησης των εγχώριων τιμών.

Η δεύτερη αρχή της νομισματικής πολιτικής αφορά την σταθερότητα των συναλλαγματικών ισοτιμιών και στοχεύει στην αποτροπή της ανατίμησης ή της υποτίμησης του νομίσματος, σε σχέση με τα διεθνή νομίσματα. Η τρίτη αρχή αφορά τον γρήγορο ρυθμό οικονομικής ανάπτυξης μέσω του δανεισμού, ο οποίος καθίσταται φθηνότερος και πιο άμεσα διαθέσιμος. Η τελευταία αρχή σχετίζεται με την σταθεροποίηση του επιχειρηματικού κύκλου, που, σύμφωνα με τον Keynes, η νομισματική πολιτική δύναται να χάνει την αποτελεσματικότητά της, όταν η οικονομία διανύει περιόδους βαθιάς ύφεσης, δηλαδή όταν ενυπάρχει ο κίνδυνος ρευστότητας και χαμηλής ελαστικότητας του επιτοκίου επένδυσης.

Ο Milton Friedman είχε θέσει σημαντικά ερωτήματα, τα οποία αποτελούν τροφή για σκέψη για τη διαχείριση της νομισματικής πολιτικής. Συγκεκριμένα, στο βιβλίο του Καπιταλισμός και Ελευθερία αναφέρει τη μείωση του άκρατου κρατικού παρεμβατισμού στο δανεισμό και στις επενδύσεις, με σκοπό την εξάλειψη της αστάθειας και της αβεβαιότητας. Το πιο σημαντικό κομμάτι της ανάλυσής του έγκειται στον περιορισμό της διακριτικής ελευθερίας των νομισματικών αρχών ως προς την προσφορά χρήματος. Για τον Friedman είναι σημαντικό η νομισματική πολιτική να αποτελεί πυλώνα της ελεύθερης κοινωνίας.

Βασιζόμενη στις αρχές αυτές, η νομισματική πολιτική, πριν την κρίση του 2008, ακολουθούσε την συμβατική νομισματική πολιτική, η οποία περιλαμβάνει τον παθητικό ρόλο της Κεντρικής Τράπεζας, η οποία θέτει μακροπρόθεσμους στόχους με την κάλυψη των παγίων αναγκών (required reserves). Στην συνέχεια, το δεύτερο κομμάτι της συμβατικής νομισματικής πολιτικής, περιλαμβάνει τις κατευθυντήριες γραμμές που χαράζονται από την Κεντρική Τράπεζα για το επόμενο διάστημα, όπως για παράδειγμα μια μεταβολή στο ύψος των επιτοκίων βάσης. Οι μεταβολές που συνίστανται δεν ξεπερνούν κυρίως τις 25 μονάδες βάσης (discount rate). Το τελευταίο εργαλείο της νομισματικής πολιτικής αφορά τις νόμιμες πράξεις ανοιχτής αγοράς (Open Markets Operation), σύμφωνα με τις οποίες, η Κεντρική Τράπεζα προσαρμόζει την αγορά χρήματος. Χρησιμοποιείται συχνότερα από τις προσωρινές νόμιμες πράξεις ανοιχτής αγοράς δηλαδή, την αύξηση ή τη μείωση των διαθέσιμων αποθεματικών στο τραπεζικό σύστημα βραχυπρόθεσμα, ώστε να αντιμετωπιστούν ανάγκες που συγκαταλέγονται στα προσωρινά αποθεματικά.

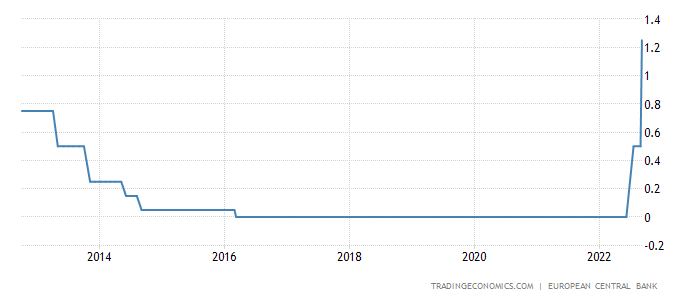

Η διαφορετικότητα της αντισυμβατικής νομισματικής πολιτικής μετά την κρίση του 2008, υιοθετήθηκε καθώς τα έως τότε συμβατικά εργαλεία είχαν χάσει την ισχύ τους και τα επιτόκια δεν ήταν ικανά να προσαρμοστούν στο βαθμό που απαιτούσαν τα νεοφυή οικονομικά δεδομένα, ανακάμπτοντας την ύφεση. Το πρώτο βήμα ήταν η ποσοτική χαλάρωση, δηλαδή η διεύρυνση του ισολογισμού της Κεντρικής Τράπεζας, χωρίς να μεταβληθεί η σύνθεση του ενεργητικού του ισολογισμού της. Συνεπώς, το χαρτοφυλάκιο των περιουσιακών στοιχείων που κατέχει η Κεντρική Τράπεζα παραμένει αναλλοίωτο χωρίς να προστίθενται νέες κατηγορίες περιουσιακών στοιχείων (assets). Η Κεντρική Τράπεζα, επίσης, μπορεί να αγοράσει άλλους τίτλους στην ανοιχτή αγορά εκτός των κρατικών ομολόγων και συμβαίνει όταν τα επιτόκια είναι στο μηδέν ή πολύ κοντά στο μηδέν. Κατά την ποσοτική χαλάρωση, μειώνεται το ύψος των επιτοκίων και, ταυτόχρονα, αυξάνεται η προσφορά χρήματος. Κατ’ αυτόν τον τρόπο, τα χρηματοπιστωτικά ιδρύματα διαθέτουν κεφάλαια, ώστε να ενισχύσουν το δανεισμό και τη ρευστότητα στην αγορά.

Είναι σημαντικό να αναφερθεί ότι αποφεύγεται η τύπωση νέων χρημάτων για να μην αυξηθεί ανεξέλεγκτα ο πληθωρισμός. Στην συνέχεια, χρησιμοποιείται η διαδικασία forward guidance, που η Κεντρική Τράπεζα κοινοποιεί στο κοινό τις προθέσεις της για την μελλοντική νομισματική πολιτική. Το γεγονός αυτό βοηθά τις επιχειρήσεις και τους ιδιώτες να μελετήσουν το ύψος των αποφάσεων, σχετικά με τις μελλοντικές τους δαπάνες και τις επενδύσεις τους μακροπρόθεσμα, επιτυγχάνοντας σταθερότητα και εμπιστοσύνη στις αγορές τους.

Έπειτα, με την χρήση της collateral adjustment, τα περιουσιακά στοιχεία με την μεγαλύτερη ρευστότητα και με investment grade (επενδυτική βαθμίδα) χρησιμοποιούνταν ως εγγυήσεις στους δανεισμούς. Η πρακτική αυτή αμβλύνθηκε κατά το 2008 (ποιοτική χαλάρωση), καθώς γίνονταν δεκτά ως εγγυήσεις περιουσιακά στοιχεία λιγότερο ρευστοποιήσιμα και χωρίς να είναι investment grade, αναλαμβάνοντας τον κίνδυνο ρευστότητας. Για παράδειγμα, οι ελληνικές τράπεζες είχαν στα χαρτοφυλάκιά τους κατά 90% ελληνικά κρατικά ομόλογα, τα οποία ήταν χαμηλής πιστοληπτικής αξιολόγησης (CCC). Αυτό δυσχέραινε τη λειτουργία του discount window, δηλαδή, της διευκόλυνσης δανεισμού από την Κεντρική Τράπεζα, προς τις εμπορικές τράπεζες, ώστε να τις βοηθήσει να διαχειριστούν τις βραχυπρόθεσμες ελλείψεις ρευστότητας.

Όταν δεν δύνανται οι τράπεζες να δανειστούν από την χρηματαγορά επιλέγουν το discount window, στο οποίο δανείζονται με διαφορετικό (υψηλότερο) επιτόκιο από αυτό της αγοράς, παρέχοντας ως ενέχυρο περιουσιακά στοιχεία επενδυτικής βαθμίδας. Στην Ε.Ε. την περίοδο της κρίσης χρέους ιδρύθηκε ο E.L.A. (Emergency Liquidity Assistance fund), το οποίο είναι ένα ειδικό ταμείο που λειτουργεί ταυτόχρονα με το discount window, στο οποίο έχει πρόσβαση οποιοδήποτε χρηματοπιστωτικό ίδρυμα δεν δύνανται να χρησιμοποιήσει το discount window (κλασικός δανεισμός). Πρόκειται για ένα μέσο έκτακτης βοήθειας ρευστότητας, καθώς ο δανεισμός είναι περιορισμένος και το προεξοφλητικό επιτόκιο είναι υψηλότερο. Επίσης, η χώρα που εδρεύει η Εθνική Κεντρική Τράπεζα πρέπει να βρίσκεται σε πρόγραμμα μνημονίου, ώστε να εξασφαλίζεται ότι δεν δανείζεται υπερβολικά και δεν έχει μεγάλα δημοσιονομικά ελλείμματα.

Όπως γίνεται αντιληπτό, η οικονομική κρίση του 2008 αποτέλεσε τροχοπέδη και ανέστειλε τη συμβατική λειτουργία της νομισματικής πολιτικής. Φυσικά, οι επιδράσεις της είναι ορατές έως και σήμερα, καθώς υπάρχουν κράτη, όπως η Ελλάδα, που δεν έχουν ανακάμψει πλήρως, δείχνοντας το σκληρό της πρόσωπο, μαστίζοντας τις κοινωνίες με σοβαρά δημοσιονομικά προβλήματα. Η νομισματική πολιτική επηρεάζει το Α.Ε.Π. και το επίπεδο των τιμών, διότι η προσφορά ή η ζήτηση του χρήματος προκαλεί μεταβολή του επιτοκίου, καθώς γίνεται προσπάθεια πώλησης ή αγοράς ομολόγων επηρεάζοντας το επιτόκιο αναφοράς (overnight interbank rate) ή πιο άμεσα από την προσαρμογή των επιτοκίων διευκόλυνσης δανεισμού και καταθέσεων. Συνεπώς, αγορές, όπως οι επενδυτικές, επηρεάζονται από τις διακυμάνσεις των επιτοκίων (μεταβολή στην συναθροιστική δαπάνη) και μεταβάλλονται ανάλογα με τον βαθμό ρευστότητας που επιτυγχάνει να παράσχει η Κεντρική Τράπεζα από την άσκηση της πολιτικής της.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Non-Standard Monetary Policy, investopedia.com, διαθέσιμο εδώ

- Μακροοικονομική Θεωρία, Richard Lipsey, Alec Chrystal, επιστημονική επιμέλεια Σαράντης Λώλος, Εκδόσεις Τζιόλα, 13η έκδοση, 2018

- Καπιταλισμός και Ελευθερία, Milton Friedman, Εκδόσεις Παπαδόπουλος, 3η έκδοση, 2002