Του Σπύρου Νότη,

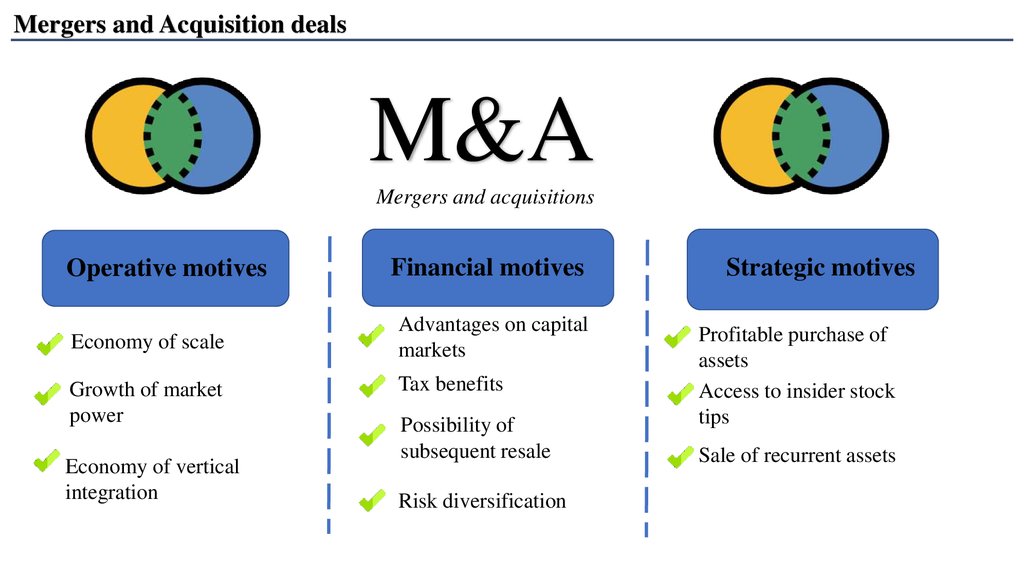

Οι εξαγορές και συγχωνεύσεις (M&As), κατέχουν περίσσια σημασία στον κόσμο της χρηματοοικονομίας και των επιχειρήσεων τις τελευταίες δεκαετίες. Mόνο το 2021, δαπανήθηκαν σχεδόν $6τρις ($5,857.38bn-πηγή:statista). Αντιλαμβάνεται κανείς ότι μιλάμε για μια τεράστια,δυναμική,παγκόσμια αγορά, εκ της οποίας πολλοί οργανισμοί επωφελούνται από αυτήν. Αν και είναι ιδιαίτερα δαπανηρή και χρονοβόρα διαδικασία, αμφίβολης κατάληξης, υπάρχουν ποικίλα κίνητρα τα οποία κάνουν ελκυστική την αγορά αυτή.

Αρχικά, υπάρχουν οικονομικά οφέλη όσον αφορά το πλαίσιο εξαγορών και συγχωνεύσεων. Οι οριζόντιες αλλά και οι κάθετες συσχετίσεις (τόσο οι προς τα εμπρός όσο και προς τα πίσω ολοκληρώσεις), στοχεύουν σε συνέργια. Με τον όρο συνέργια, εννοούμε την προστιθέμενη αξία που προσδίδει η συγχωνεύουσα εταιρεία και είναι μεγαλύτερη από το άθροισμα και των δύο. Με λίγα λόγια, η συνέργια απεικονίζεται ως 1+1=3, εξαιτίας συνδυασμού συμπληρωματικών πόρων των δύο ή και αποδέσμευση-εκμετάλλευση πλεονασματικών τους κεφαλαίων. Πέραν των λειτουργικών οικονομιών, επιτυγχάνονται και οικονομίες κλίμακας-φάσματος (εύρους προιόντων). Με την αύξηση της παραγόμενης ποσότητας, αυτό που συμβαίνει είναι να πέφτει το μέσο κόστος παραγωγής των προιόντων και παράλληλα να διευρύνεται η παραγωγική λειτουργία. Ενδεικτικά, μπορούμε να αναφερθούμε σε άλλα οικονομικά οφέλη άμεσα και έμμεσα. Με την ένωση δύο επιχειρήσεων, μεγιστοποιούνται τόσο τα κέρδη της εταιρείας όσο και ο πλούτος των μετοχών. Αυτό με τη σειρά του, αυξάνει την αποτελεσματικότητα στην λειτουργία των επιχειρήσεων, οι οποίες ούσες μεγαλύτερες και πιο ισχυρές, μπορούν και απολαμβάνουν αυξημένη δανειοληπτική ικανότητα.

Επιχειρηματικά σχέδια γύρω από εξαγορές και συγχωνεύσεις, ενέχουν θεαματικά φορολογικά πλεονεκτήματα. Μεταξύ πολλών κρατών, και η Ελλάδα, έχουν θεσμοθετηθεί φορολογικές εξοικονομήσεις με απώτερο σκοπό τη συγχώνευση επιχειρήσεων και μετατροπή τους σε μεγάλες οικονομικές οντότητες. Διευρύνοντας την βεντάλια των ωφελειών, επιβεβαιώνεται η αξιοπιστία των επιχειρήσεων, με την παροχή διευκολύνσεων σε όρους χρηματοδότησης κεφαλαίου. Η βιβλιογραφία μας υποδεικνύει διάφορες περιπτώσεις όπου εταιρείες προβαίνουν σε εξαγορές, προκειμένου να διασφαλίσουν ρευστότητα στην εταιρεία-στόχο. Γίνεται μια μίξη λοιπόν, από εταιρείες με σημαντική κερδοφορία και προβλήματα ρευστότητας που εξαγοράζουν εταιρείες με αρκετά αποθέματα ρευστότητας αλλά υποτυπώδη κερδοφορία. Ειδικά σε ασυσχέτιστες εξαγορές, όπου είναι προαπαιτούμενη η χαμηλή συσχέτιση μεταξύ των δύο μερών, λειτουργεί αποτελεσματικά η διαφοροποίηση. Οι οικονομικές δραστηριότητες επιτελούνται με μειωμένη κυκλική αστάθεια σχετικά με τα κέρδη τους, ενώ παρατηρείται διαχρονικά σταθερή αύξηση της τιμής της μετοχής της εταιρείας-στόχου. Θεωρητικά, κάποιος επενδυτής-διαχειριστής κεφαλαίου θα μπορούσε μέσω της αγοράς της μετοχής εταιρείας-στόχου, εύκολα και γρήγορα να διαφοροποιήσει το χαρτοφυλάκιο του.

Παράλληλα, επιτυγχάνονται και συνέργιες σε διοικητικό πλαίσιο. Σε αυτό το σημείο χρειάζεται να εισάγουμε τον ηθικό κίνδυνο ως προς τις προσωπικές φιλοδοξίες των διευθυντικών στελεχών. Είναι πολύ πιθανό, να υπάρχει σύγκρουση συμφερόντων μεταξύ διευθυντών στελεχών και μετόχων πχ. λόγω αναμενόμενων αυξημένων μερισμάτων. Έτσι, η διοίκηση μπορεί να χαρακτηριστεί αν όχι προβληματική, τουλάχιστον αναποτελεσματική. Μια εταιρεία με αναποτελεσματική διοίκηση, δίνει μια κακή εικόνα προς τα έξω ως προς την λειτουργία της επομένως και η χρηματιστηριακή αξία πέφτει. Κίνητρο, λοιπόν, για εξαγορές είναι η εγκαθίδρυση αποτελεσματικού διοικητικού προσωπικού, στοχεύοντας στην εξυγίανση της μέχρι πρότινος προβληματικής εταιρείας. Πρακτικά, θα μπορούσε να αποτελέσει βραχίωνα για την αύξηση της μεταπωλητικής αξίας της εταιρείας στην περίπτωση που επέλθει η σκέψη μεταπώλησης. Ειδικά, για ζημιογόνες εταιρείες οι εξαγορές είναι αρκετά διαδεδομένες.

Απόρροια των παραπάνω, οι δημιουργία μεγάλων οικονομικών μονάδων που περιορίζουν τον ανταγωνισμό και καθιστούν τις αγορές ολιγοπωλιακές. Ταυτόχρονα, οι συγχωνευμένες επιχειρήσεις, απολαμβάνουν τους παραπάνω πόρους που μπορούν να διατεθούν-αξιοποιηθούν. Αυτό γιατί οι επενδύσεις της προσδίδουν υψηλές αποδόσεις και δεδομένου της σταθερά θετικής συνδιακύμανσης τα κέρδη της δε μεταβάλλονται. Τι συμβαίνει, όμως, όταν μεγάλες συγχωνεύσεις πολυεθνικών, επί παραδείγματι, δεν αποδίδουν τα προσδοκώμενα οφέλη; Σε αυτό το σημείο, αξίζει να ειπωθεί το “the bootstrap effect”, κατά το οποίο, δεν αλλοιώνονται ούτε θετικά ούτε αρνητικά τα συνολικά κέρδη και η χρηματιστηριακή αξία έπειτα από την συγχώνευση. Καταγράφονται περιπτώσεις με εταιρείες με υψηλό P/E (Price to Earnings) που συνενώνονται με αντίστοιχες χαμηλού όμως P/E, η εταιρεία-αγοραστής να έχει μεν βραχυπρόθεσμη αύξηση στα EPS (Earnings per Share- Κέρδη ανά Μετοχή), ωστόσο, μακροπρόθεσμα θα αναπτύσσονται πιο αργά από το κανονικό.

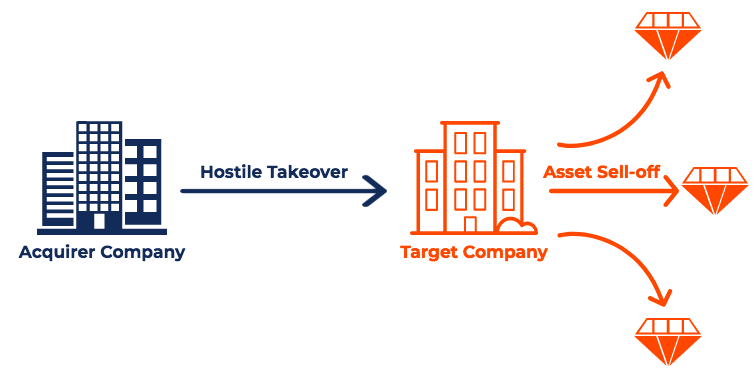

Πως γίνεται οι εταιρείες-στόχος να αμυνθούν από επιθετικές εξαγορές διεκδικώντας ενδεχομένως καλύτερες προσφορές. Οι αναποτελεσματικές διοικήσεις δίνουν το έναυσμα σε επιθετικές εξαγορές από άλλες. Λένε πως η καλύτερη άμυνα είναι η επίθεση. Πρακτικά, η εταιρεία-στόχος μπορεί να προλάβει την επιτιθέμενη και να αντικαταστήσει ή εν πάσει περιπτώσει να εξυγιάνει την διοίκηση της. Παράλληλα, μια πρακτική αντιμετώπιση θα συνιστούσε και περικοπή εξόδων της εταιρείας και συνάμα την επιστροφή των κερδών στους μετόχους, μέσω επαναγοράς μετοχών (stock repurchase) ή διανομή μερισμάτων. Η επαναγορά μετοχών, μέσω αναγγελίας αγοράς ενός μέρος των υπό κυκλοφορία μετοχών. Εναλλακτικά, προτίθενται να αγοράσουν από τους κατόχους προκαθορισμένο αριθμό μετοχών και σε προκαθορισμένη τιμή. Συνήθως, το κίνητρο για αποδοχή από τους μετόχους είναι η φορολογική εξοικονόμιση, μέσω των μερισμάτων που δίνονται. Στα προστατευτικά μέτρα (anti-takeover devices), συγκαταλέγονται τα Greenmail transactions, αλλιώς, διαπραγμάτευση απευθείας με μεγαλομέτοχο της εταιρείας. Η εταιρεία-στόχος, όντας σε θέση άμυνας έναντι επιθετικού εξαγοραστή, αγοράζει σημαντικό πακέτο μετοχών της, πληρώνοντας όμως σημαντικό μπόνους πολύ πάνω από την τρέχουσα τιμή της μετοχής. Έτσι, η ελκυστικότητα της τιμής ικανοποιεί τους μετόχους και αποτρέπει την εξαγορά. Παρόλο όμως που η επαναγορά ιδίων μετοχών προσφέρει κάποιου είδους προστασία και φορολογικά κίνητρα στους μετόχους, δεν υποκαθίσταται επουδενί η διανομή μερισμάτων.

Άλλες εκδοχές αμυντικής στρατηγικής των εταιρειών σε συγχωνεύσεις και εξαγορές, κινούνται στο ίδιο μοτίβο.

Έχουμε, τον λευκό ιππότη (white knight), όπου επικαλείται η εταιρεία από την οποία η εταιρεία-στόχος ζητά προσφορά, έπειτα από επιθετική έκφραση εξαγοράς. Συμφέρον της να εμπλακεί είναι να μην επιτραπεί στην άλλη επίδοξη εξαγοράζουσα να έχει το μονοπώλιο της αγοράς. Αν υπάρχει συσχέτιση μεταξύ τους (λευκός ιππότης και εταιρεία στόχος), ως προς τον κύκλο εργασιών τους, ή αγοράζει πρώτη ύλη από την εταιρεία-στόχο, έχει άμεσο συμφέρον να μην εξαγοραστεί καθότι θα χάσει τον βασικό της πελάτη.

Εν συνεχεία, το γνωστό σε όλους μας PacMan,σε ρόλο “I will eat you, before you eat me”, η εταιρεία-στόχος, αντεπιτίθεται στην εξαγοράζουσα εταιρεία, προσπαθώντας η ίδια να την εξαγοράσει. Κάτι τέτοιο, συνέβη και στις αρχές της προηγούμενης δεκαετίας, όταν και η Τράπεζα Πειραιώς προσπάθησε να εξαγοράσει την Alpha Bank, σενάριο που ποτέ δεν καρποφόρησε.

Το χρυσό αλεξίπτωτο (golden parachute), μπορεί με την σειρά του να δράσει αποτρεπτικά σε επιθετικές κινήσεις εξαγοράς, καθώς η εξαγοράζουσα εταιρεία, οφείλει να καταβάλλει ευκαταφρόνητο ποσό ως αποζημίωση στα στελέχη διοικήσεως σε περίπτωση που επιθυμεί να αντικατασταθούν.

Απωθητικός μοχλός δυνητικής εξαγοράς αποτελεί και το poison pill. Στην ουσία, οι υφιστάμενοι μέτοχοι, εγκρίνουν δικαιώματα μετατρέψιμων μετοχών τα οποία έχουν αυτόματη ενεργοποίηση, την στιγμή που επίκειται εχθρική εξαγορά, εν είδη συναγερμού. Συνάγεται λοιπόν, πως οι μέτοχοι θα αγοράζουν πρόσθετες μετοχές σε χαμηλή τιμή, η ζήτηση θα αυξήσει την τιμή επομένως η εξαγορά θα πρέπει να γίνει με κάποιο premium το οποίο θα είναι ιδιαίτερα κοστοβόρο.

Τέλος, αξίζει να αναφερθεί και ο όρος poison put, ως τακτική απώθησης. Η κεντρική ιδέα είναι να μεταφερθεί όλο το χρέος σε ληξιπρόθεσμο ορίζοντα, που σημαίνει πως η εξαγοράζουσα εταιρεία εκτός από το κόστος αγοράς συν κάποιο premium, θα πρέπει να συνυπολογίζει και τις αποπληρωμές των υποχρεώσεων της εταιρείας-στόχου. Για παράδειγμα, ομολογιούχοι, κάτοχοι εταιρικών ομολόγων, μπορούν να απαιτήσουν την άμεση αποπληρωμή τους από την εξαγοράζουσα πλέον εταιρεία, όντα η ίδια υποκείμενο δικαίου.

ΕΝΔΕΙΚΤΙΚΕΣ ΠΗΓΕΣ

- Ιωάννης Ν. Αποστολόπουλος: Ειδικά Θέματα Χρηματοδοτικής Διοικήσεως, Εκδόσεις UNIBOOKS

- Mergers & Acquisitions (M&A), Corporate Finance Institute. Διαθέσιμο εδώ

- Offensive and Defensive Strategies for Hostile Takeovers, Northeastern University. Διαθέσιμο εδώ