Της Αριάδνης-Παναγιώτας Φατσή,

Η δράση πολλών πολυεθνικών εταιρειών στην ΕΕ, και συγκεκριμένα σε χώρες όπου τους παρέχονται ως κίνητρα ιδιαίτεροι φορολογικοί διακανονισμοί, οδηγεί τα κράτη μέλη στο να χάνουν μεγάλα ποσά, τα οποία, ενώ θα μπορούσαν να περνούν στο φορολογικό τους σύστημα, τα καρπώνονται οι εταιρείες αυτές. Μπορούν,όμως, οι φορολογικές αυτές ενισχύσεις να θεωρηθούν κρατική ενίσχυση; Αυτό μπορεί να συμβεί υπό προϋποθέσεις. Η νομοθεσία της ΕΕ για τις κρατικές ενισχύσεις δημιουργεί πολύ συγκεκριμένα κριτήρια για το αν αυτές κρίνονται ως επιτρεπτές ή όχι.

Τα φορολογικά μέτρα μπορούν αν πληρούν ορισμένα κριτήρια, ώστε να χαρακτηριστούν ως κρατική ενίσχυση κατά το άρθρο 107 παρ. 1 της ΣΛΕΕ. Για να θεωρηθεί ένα μέτρο κρατική ενίσχυση, πρέπει να χορηγείται από κρατικούς πόρους, να δημιουργεί πλεονέκτημα της επιχείρησης που το δέχεται στην αγορά, να πρόκειται για κάποιου είδους προνομιακή μεταχείριση και να μπορεί να επηρεάσει αρνητικά τον ανταγωνισμό σε κοινοτικό επίπεδο. Τέτοιου είδους φορολογικά μέτρα μπορούν να είναι για παράδειγμα η μείωση της βάσης υπολογισμού του φόρου (έκπτωση κατά παρέκκλιση, έκτακτη απόσβεση κλπ.), η μερική ή και πλήρης μείωση του τελικού ποσού (λ.χ. απαλλαγή ή και πίστωση του φόρου) και η αναβολή ή ακύρωση της πληρωμής μιας φορολογικής οφειλής, ή ακόμα και έκτακτη αναδιάταξή της.

Πολύ σημαντικές για το θέμα που συζητείται είναι οι συνεκδικασθείσες υποθέσεις C-106/09 P και C-107/09 P Επιτροπή και Ισπανία κατά Κυβέρνησης του Γιβραλτάρ και Ηνωμένου Βασιλείου. Η σχετική ανακοίνωση της Επιτροπής σχετιζόταν με τη φορολογική μεταρρύθμιση του Γιβραλτάρ, η οποία ευνοούσε de facto τις υπεράκτιες εταιρείες («offshore»). Συγκεκριμένα, η μεταρρύθμιση αυτή εισήγαγε ένα σύστημα, το οποίο αποτελούταν από τρεις φόρους που εφαρμόζονταν σε όλες τις εταιρείες στο Γιβραλτάρ: φόρο των μισθωτών υπηρεσιών, φόρο κτιριακών εγκαταστάσεων και το ετήσιο τέλος εγγραφής στο μητρώο των εταιρειών. Το ανώτατο όριο επί των κερδών που θα εφαρμοζόταν για την επιβολή του φόρου μισθωτών υπηρεσιών και του φόρου κτιριακών εγκαταστάσεων θα ανερχόταν σε 15%. Το Δικαστήριο διαπίστωσε ότι ένας τέτοιος συνδυασμός φόρων απέκλειε εκ προοιμίου το ενδεχόμενο φορολόγησης των εταιρειών «offshore», εφόσον δεν υπήρχε καμία φορολογική βάση εξαιτίας της απουσίας προσωπικού και της απουσίας κτιριακών επιχειρηματικών εγκαταστάσεων στο Γιβραλτάρ. Σύμφωνα με τη γνωμοδότηση του Δικαστηρίου, διαπιστώθηκε πως το εν λόγω κράτος μέλος προέβη σε διακρίσεις μεταξύ επιχειρήσεων συγκρίσιμης κατάστασης, παρά το σύστημα αναφοράς που οριζόταν. Η διάκριση αυτή είχε σαν αποτέλεσμα την απονομή ενός επιλεκτικού πλεονεκτήματος σε υπεράκτιες εταιρείες.

Πολύ σημαντικές για το θέμα που συζητείται είναι οι συνεκδικασθείσες υποθέσεις C-106/09 P και C-107/09 P Επιτροπή και Ισπανία κατά Κυβέρνησης του Γιβραλτάρ και Ηνωμένου Βασιλείου. Η σχετική ανακοίνωση της Επιτροπής σχετιζόταν με τη φορολογική μεταρρύθμιση του Γιβραλτάρ, η οποία ευνοούσε de facto τις υπεράκτιες εταιρείες («offshore»). Συγκεκριμένα, η μεταρρύθμιση αυτή εισήγαγε ένα σύστημα, το οποίο αποτελούταν από τρεις φόρους που εφαρμόζονταν σε όλες τις εταιρείες στο Γιβραλτάρ: φόρο των μισθωτών υπηρεσιών, φόρο κτιριακών εγκαταστάσεων και το ετήσιο τέλος εγγραφής στο μητρώο των εταιρειών. Το ανώτατο όριο επί των κερδών που θα εφαρμοζόταν για την επιβολή του φόρου μισθωτών υπηρεσιών και του φόρου κτιριακών εγκαταστάσεων θα ανερχόταν σε 15%. Το Δικαστήριο διαπίστωσε ότι ένας τέτοιος συνδυασμός φόρων απέκλειε εκ προοιμίου το ενδεχόμενο φορολόγησης των εταιρειών «offshore», εφόσον δεν υπήρχε καμία φορολογική βάση εξαιτίας της απουσίας προσωπικού και της απουσίας κτιριακών επιχειρηματικών εγκαταστάσεων στο Γιβραλτάρ. Σύμφωνα με τη γνωμοδότηση του Δικαστηρίου, διαπιστώθηκε πως το εν λόγω κράτος μέλος προέβη σε διακρίσεις μεταξύ επιχειρήσεων συγκρίσιμης κατάστασης, παρά το σύστημα αναφοράς που οριζόταν. Η διάκριση αυτή είχε σαν αποτέλεσμα την απονομή ενός επιλεκτικού πλεονεκτήματος σε υπεράκτιες εταιρείες.

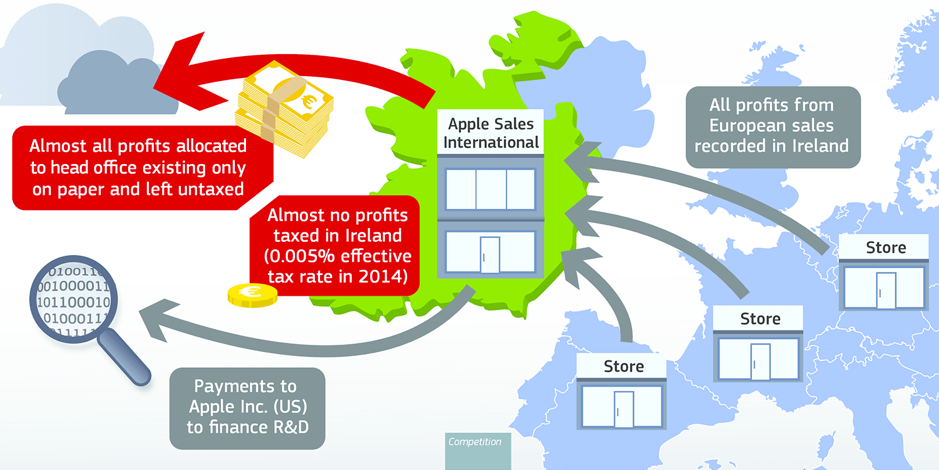

Για να γίνουν πιο απτές οι έννοιες που συζητούνται, παρατίθεται το παράδειγμα μιας πασίγνωστης πολυεθνικής εταιρείας που όλοι γνωρίζουμε από την καθημερινότητά μας. Η Apple διεύρυνε τις δραστηριότητές της στην Ιρλανδία το 1980. Στην αρχή της επέκτασης, η Apple ίδρυσε θυγατρική της, την Apple Operations International (AOI) στην Ιρλανδία, η οποία με τη σειρά της ανήκε σε τέσσερις θυγατρικές. Η ASI (Apple Sales in Ireland) ανέθεσε την παραγωγή του iPhone στην Κίνα και διέθεσε το προϊόν σε όλες τις θυγατρικές της για πωλήσεις. Η Apple ως ξένη εταιρεία στην Ιρλανδία προέβη σε μεταφορά της επιχείρησης ηλεκτρονικών υπολογιστών στην Ιρλανδία με σκοπό την αξιοποίηση του χαμηλότερου επιτοκίου: ο φορολογικός συντελεστής των ΗΠΑ είναι 35%, ενώ ο αντίστοιχος στην Ιρλανδία είναι μόλις 12,5%. Η Apple διαπραγματεύτηκε με την ιρλανδική κυβέρνηση, ώστε η AOI να θεωρείται «ξένη εταιρεία», συνεπώς βάσει αυτού το εισόδημα από την αλλοδαπή πηγή της είναι αφορολόγητο στην Ιρλανδία. Με άλλα λόγια, τα εισοδήματα της AOI, που προέρχονται από πωλήσεις στις Η.Π.Α. και από εκεί στην Ευρώπη είναι αφορολόγητα στην Ιρλανδία.

Για να επωφεληθεί από αυτό το φορολογικό πλεονέκτημα το 1991, η Apple έπεισε την ιρλανδική κυβέρνηση ότι το εισόδημα είναι εισόδημα από αλλοδαπή πηγή, επειδή η Apple ελέγχεται από την έδρα της στις ΗΠΑ. Η ιρλανδική κυβέρνηση συμφώνησε, παρά την απώλεια εσόδων, επειδή επιθυμούσε να προσελκύσει κεφάλαιο επενδύσεων της Apple. Κατά συνέπεια, γεννάται το πρόβλημα ότι η Apple δεν καταβάλλει φόρο εισοδήματος στην ΕΕ. Η Επιτροπή θεώρησε τις ενέργειες της Ιρλανδίας για την Apple κρατική ενίσχυση. Κατά συνέπεια, στις 30 Αυγούστου 2016, η Επιτροπή διέταξε την Apple να επιστρέψει στην κυβέρνηση της Ιρλανδίας 13 δισ. ευρώ για τις παράνομες επιδοτήσεις που έλαβαν τα τελευταία δέκα χρόνια. Κατά της απόφασης της Επιτροπής έχει ασκηθεί προσφυγή ενώπιον του Ευρωπαϊκού Δικαστηρίου και η υπόθεση εξακολουθεί να εκκρεμεί.

Για να επωφεληθεί από αυτό το φορολογικό πλεονέκτημα το 1991, η Apple έπεισε την ιρλανδική κυβέρνηση ότι το εισόδημα είναι εισόδημα από αλλοδαπή πηγή, επειδή η Apple ελέγχεται από την έδρα της στις ΗΠΑ. Η ιρλανδική κυβέρνηση συμφώνησε, παρά την απώλεια εσόδων, επειδή επιθυμούσε να προσελκύσει κεφάλαιο επενδύσεων της Apple. Κατά συνέπεια, γεννάται το πρόβλημα ότι η Apple δεν καταβάλλει φόρο εισοδήματος στην ΕΕ. Η Επιτροπή θεώρησε τις ενέργειες της Ιρλανδίας για την Apple κρατική ενίσχυση. Κατά συνέπεια, στις 30 Αυγούστου 2016, η Επιτροπή διέταξε την Apple να επιστρέψει στην κυβέρνηση της Ιρλανδίας 13 δισ. ευρώ για τις παράνομες επιδοτήσεις που έλαβαν τα τελευταία δέκα χρόνια. Κατά της απόφασης της Επιτροπής έχει ασκηθεί προσφυγή ενώπιον του Ευρωπαϊκού Δικαστηρίου και η υπόθεση εξακολουθεί να εκκρεμεί.

Τέτοιου είδους υποθέσεις φορολογικών ελαφρύνσεων για πολυεθνικές έχουν σημειωθεί και σε άλλες χώρες, όπως το Λουξεμβούργο (McDonalds) και η Ολλανδία (Starbucks). Τα κράτη, στα οποία γίνεται μια επενδυτική πρόταση από έναν τέτοιο κολοσσό, είναι εξ ορισμού δύσκολο να αρνηθούν να προβούν σε μια πιο ευνοϊκή φορολογική ρύθμιση, αλλά αυτό αντιβαίνει στο δίκαιο ανταγωνισμού. Η ΕΕ προσπαθεί όλο και πιο εντατικά τα τελευταία χρόνια να εναρμονίσει το σύστημα φορολογίας των επιχειρήσεων, ώστε να αποφεύγεται μια τέτοιου είδους εκμετάλλευση των διαφορετικών συστημάτων.

Πηγές

- Μπαλτά, Λ. (2018). Διαδικασίες έγκρισης και ελέγχου κρατικών ενισχύσεων βάσει του ενωσιακού δικαίου [εισήγηση]. Αθήνα: ΓΔ Ανταγωνισμού της Ευρωπαϊκής Επιτροπής

- ΣΛΕΕ 107 παρ. 1

- Reuters (2019). Apple spars with EU as $14 billion Irish tax dispute drags on. Διαθέσιμο στο: https://www.reuters.com/

article/us-eu-apple-stateaid/ apple-spars-with-eu-as-14- billion-irish-tax-dispute- drags-on-idUSKBN1W31FE

Γεννήθηκε και ζει στην Αθήνα. Είναι προπτυχιακή φοιτήτρια του τμήματος Νομικής στο ΕΚΠΑ. Αναπτύσσει ιδιαίτερη δράση σε φοιτητικούς οργανισμούς και εκδηλώσεις, βρίσκεται στο διοικητικό συμβούλιο της Unique Minds και έχει συμμετάσχει σε πολλά συνέδρια και ημερίδες. Την ενδιαφέρει η συγγραφή νομικών και λογοτεχνικών άρθρων, τάσεις τις οποίες ικανοποιεί η συμμετοχή της στο OffLine Post. Γνωρίζει Αγγλικά και Γερμανικά.