Της Σοφίας Χρηστακίδου,

Οι Ανακεφαλαιοποιήσεις και η διάσωση των τραπεζών είναι έννοιες που έχουν μπει για τα καλά στη ζωή μας τα τελευταία χρόνια. Γίνεται συχνά λόγος γύρω από αυτά τα δύο πράγματα τόσο στην τηλεόραση όσο και στον τύπο, ενώ η παραπληροφόρηση και οι παρανοήσεις είναι συχνό φαινόμενο.

Στην πραγματικότητα, οι ανακεφαλαιοποιήσεις αποτελούν ένα πολύ σημαντικό εργαλείο, όμως τα πράγματα που σχετίζονται με αυτές δεν είναι κατανοητά από το ευρύ κοινό, όπως οι περισσότερες έννοιες της τραπεζικής άλλωστε, με αποτέλεσμα να δημιουργείται σύγχυση.

Από εδώ και στο εξής θα ακολουθήσει μία σειρά άρθρων στα οποία θα αναλύσουμε όλες τις έννοιες που σχετίζονται με τις Ανακεφαλαιοποιήσεις. Στο παρόν θα προσπαθήσουμε να κατανοήσουμε για ποιους λόγους οι τράπεζες είναι σημαντικές και γιατί χρήζουν διάσωσης. Στη συνέχεια, θα αναλύσουμε τους κινδύνους που απειλούν τις τράπεζες και τις επιπτώσεις των προβλημάτων που αυτές αντιμετωπίζουν στο ευρύτερο οικονομικό σύστημα. Τέλος, θα ακολουθήσουν μερικά άρθρα που θα αναλύουν την μεθοδολογία που χρησιμοποιούμε για την διάσωση των τραπεζών, καθώς και την σημερινή κατάσταση του ελληνικού τραπεζικού συστήματος.

Ας ξεκινήσουμε λοιπόν από τα βασικά:

ΠΩΣ ΛΕΙΤΟΥΡΓΟΥΝ ΟΙ ΤΡΑΠΕΖΕΣ;

Οι τράπεζες αποτελούν μία από τις σημαντικότερες πτυχές ενός οικονομικού συστήματος. Η κύρια λειτουργία τους είναι η διαμεσολάβηση μεταξύ των πλεονασματικών οικονομικών μονάδων (αποταμιευτές) και των ελλειμματικών οικονομικών μονάδων (δανειζόμενοι). Υπό αυτήν την έννοια, μπορούμε να πούμε ότι οι τράπεζες αποτελούν την “καρδιά” μιας οικονομίας. Όπως η καρδιά ενός οργανισμού λειτουργεί σαν αντλία προκειμένου να φτάσει το αίμα σε όλα τα σημεία του σώματος ενός όντος, έτσι και μία τράπεζα διανέμει το χρήμα σε όλους τους οικονομικούς δρώντες και εξασφαλίζει την ρευστότητα ενός οικονομικού συστήματος.

Όταν μιλάμε λοιπόν για τις τράπεζες εννοούμε συνήθως τις εμπορικές τράπεζες, οι οποίες επιτελούν κυρίως τις εξής λειτουργίες:

Καταθέσεις:

Μία από τις κύριες εργασίες τους είναι να δέχονται τις καταθέσεις από το ευρύ κοινό. Ένας πολίτης που έχει ένα συγκεκριμένο ποσό στην κατοχή του μπορεί να το καταθέσει σε μία τράπεζα και να λαμβάνει τόκο για το ποσό αυτό. Τα κίνητρα του καταθέτη προκειμένου να βάλει τα λεφτά του στην τράπεζα είναι κυρίως τα εξής: πρώτον, ο τόκος που λαμβάνει δεν επιτρέπει στα χρήματά του να χάσουν την αξία τους και δεύτερον μπορεί να διεξάγει ευκολότερα τις συναλλαγές του, μέσω του τραπεζικού συστήματος. Όσον αφορά το πρώτο κίνητρο, τα χρήματα που διαθέτει κάποιος εκτός του τραπεζικού συστήματος χάνουν την αξία τους, λόγω του πληθωρισμού. Το επιτόκιο των καταθέσεων αντισταθμίζει αυτή την απώλεια. Όσον αφορά το δεύτερο κίνητρο αντίστοιχα, είναι ευρέως γνωστό ότι είναι πολύ δύσκολο να κουβαλά κανείς μαζί του μεγάλο όγκο μετρητών. Όταν κάποιος λοιπόν επιθυμεί να πραγματοποιήσει συναλλαγές μεγάλου βεληνεκούς ο ταχύτερος και ασφαλέστερος τρόπος για να το πραγματοποιήσει είναι μέσω του τραπεζικού συστήματος.

Δάνεια:

Τα δάνεια αποτελούν την κύρια πηγή πωλήσεων των εμπορικών τραπεζών. Τα χρήματα που δίνονται στους δανειολήπτες προέρχονται από τα χρήματα των καταθετών. Οι τράπεζες δανείζουν στο ευρύ κοινό το μεγαλύτερο μέρος των χρημάτων που έχουν στα ταμεία τους από τις καταθέσεις, ενώ διακρατούν ένα μικρό ποσοστό προκειμένου να εξυπηρετήσουν τις καθημερινές τους ανάγκες σε μετρητά. Τα ποσά που θα κρατήσουν οι τράπεζες στα ταμεία τους ορίζονται συνήθως από την Κεντρική Τράπεζα της κάθε χώρας. Αν τυχόν τα διαθέσιμα αυτά δεν αρκούν για την εξυπηρέτηση των ημερήσιων αναγκών της τράπεζας, η τελευταία δανείζεται τα ποσά που χρειάζεται είτε από την διατραπεζική αγορά είτε από την Κεντρική Τράπεζα.

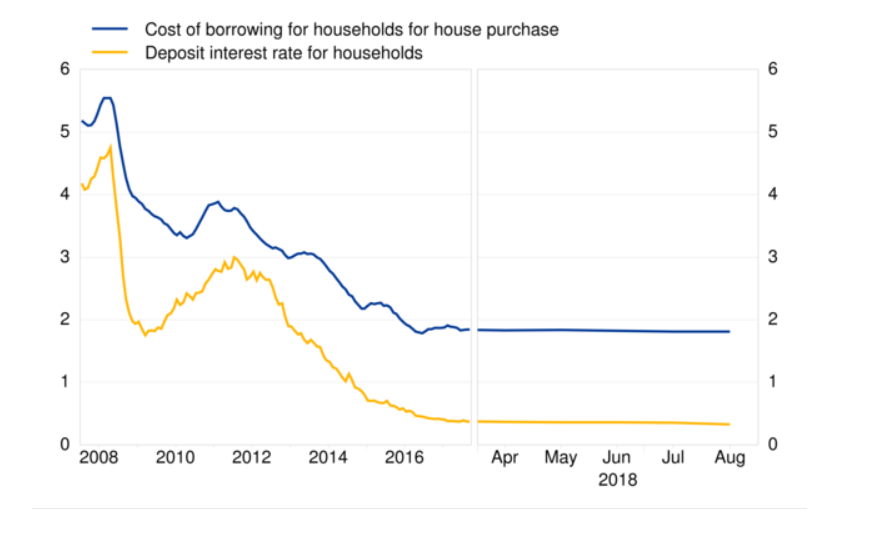

Το επιτόκιο δανεισμού είναι κατά κανόνα μεγαλύτερο από το επιτόκιο καταθέσεων. Η διαφορά μεταξύ των δύο αποτελεί το κέρδος των εμπορικών τραπεζών. Προκειμένου δηλαδή μία τράπεζα να έχει κίνητρο να φυλάξει τα χρήματα των πολιτών και να τους πληρώσει κάποιο τόκο θα πρέπει να έχει εξασφαλίσει μία ελάχιστη κερδοφορία.

Εικόνα 1: Η διαφορά του Επιτοκίου για Στεγαστικά Δάνεια (μπλε γραμμή) σε σχέση με το Επιτόκιο Καταθέσεων (κίτρινη γραμμή) στην ευρωζώνη. Πηγή: Ευρωπαϊκή Κεντρική Τράπεζα

Εικόνα 1: Η διαφορά του Επιτοκίου για Στεγαστικά Δάνεια (μπλε γραμμή) σε σχέση με το Επιτόκιο Καταθέσεων (κίτρινη γραμμή) στην ευρωζώνη. Πηγή: Ευρωπαϊκή Κεντρική Τράπεζα

ΓΙΑΤΙ ΟΙ ΤΡΑΠΕΖΕΣ ΜΑΣ ΕΙΝΑΙ ΧΡΗΣΙΜΕΣ;

Όπως αναφέραμε στην αρχή οι τράπεζες αποτελούν την καρδιά κάθε οικονομίας. Για τον λόγο αυτό κάθε χώρα σε οποιοδήποτε σημείο του κόσμου έχει το δικό της τραπεζικό σύστημα.

Εν απουσία των τραπεζών δημιουργούνται σοβαρές δυσχέρειες στην οικονομία, καθώς δεν υπάρχει πρόσβαση σε χρηματικούς πόρους από τους οικονομικούς δρώντες που το έχουν ανάγκη. Αυτό έχει ως αποτέλεσμα την αύξηση του κόστους, την μείωση της παραγωγής, την μείωση της κατανάλωσης και του εισοδήματος και γενικότερα την μείωση της ευημερίας.

Ας δούμε όμως πιο ειδικά πώς συμβάλλουν οι τράπεζες στην ανάπτυξη και την καλυτέρευση της ζωής μας:

1) Διαμεσολάβηση και ορθή κατανομή των κεφαλαίων

Όπως είπαμε, αρχικά, οι τράπεζες δέχονται καταθέσεις από το ευρύ κοινό και στη συνέχεια δανείζουν τα χρήματα αυτά σε όσους το ζητούν. Χωρίς την παραπάνω διαδικασία θα ήταν πολύ δύσκολο για έναν απλό άνθρωπο να έχει πρόσβαση σε κεφάλαια.

Είναι πολύ λίγες οι πιθανότητες να βρούμε κάποιον που θα ήταν πρόθυμος να μας δανείσει ακριβώς όσα χρήματα ζητούμε. Αν για παράδειγμα χρειάζεται κανείς 100€ χωρίς την τραπεζική διαμεσολάβηση πιθανότατα να έβρισκε ένα άτομο που θα ήθελε να του δανείσει π.χ. 50€, άλλο ένα άτομο που θα ήθελε να του δανείσει 30€ και άλλο ένα τρίτο άτομο που θα του δάνειζε 20€. Επιπλέον, ο κάθε ένας θα είχε διαφορετικές απαιτήσεις όσον αφορά τους τόκους που θα ήθελε να εισπράξει. Την διαδικασία αυτή δυσχεραίνει ακόμη περισσότερο ο χρόνος συνεννόησης που απαιτείται με όλους τους παραπάνω, καθώς και το διάστημα που χρειάζεται για να βρεθούν όλοι αυτοί.

2) Εξομάλυνση της ωρίμανσης

Στα χρηματοοικονομικά ωρίμανση σημαίνει ληκτότητα, δηλαδή όταν μιλάμε για την ωρίμανση ενός χρέους εννοούμε το πότε αυτό πρέπει να πληρωθεί.

Στο προηγούμενο παράδειγμα το κάθε ένα από τα τρία άτομα θα είχε διαφορετικές απαιτήσεις ως προς την ωρίμανση των κεφαλαίων που είχε δανείσει. Δηλαδή, το πρώτο άτομο που δάνεισε 50€ έστω ότι θέλει να χρήματά του πίσω σε 6 μήνες, το άτομο που δάνεισε 30€ τα θέλει πίσω σε 12 μήνες και το άτομο που δάνεισε 20€ τα θέλει πίσω σε τρεις μήνες.

Ο δανειζόμενος θα πρέπει να προνοήσει από νωρίς και να δανειστεί εκ νέου, ώστε να εξοφλήσει τα ποσά με μικρή ληκτότητα (ωρίμανση) πιο γρήγορα.

Οι τράπεζες δεν αντιμετωπίζουν τέτοιο πρόβλημα. Διατηρώντας κάποια ελάχιστα διαθέσιμα στα ταμεία τους δίνουν την δυνατότητα στους καταθέτες να τραβήξουν τα χρήματά τους όποτε το επιθυμούν, ενώ ταυτόχρονα δανείζουν στους πελάτες τους τα ποσά που εκείνοι χρειάζονται. Όταν τα διαθέσιμά των τραπεζών δεν επαρκούν, δανείζονται από την διατραπεζική αγορά (δηλαδή από άλλες τράπεζες και χρηματοπιστωτικούς οργανισμούς) ή απευθείας από την Κεντρική Τράπεζα.

Επομένως, ο καταθέτης έχει πάντοτε τα χρήματά του διαθέσιμα και ο δανειζόμενος έχει την ίδια ωρίμανση για όλο το ποσό που οφείλει και την οποία γνωρίζει εξ αρχής.

3) Εξάλειψη του κινδύνου

Επιστρέφοντας ξανά στο παράδειγμά μας βλέπουμε ότι ελλοχεύει ο κίνδυνος ο δανειζόμενος να μην είναι σε θέση να επιστρέψει τα χρήματα που δανείστηκε. Όταν λοιπόν δεν υπάρχουν οι τράπεζες, ο μόνος τρόπος να πάρει κανείς πίσω τα χρήματά του είναι μέσω της δικαστικής οδού. Επιπλέον, αν προχωρούσε κανείς σε δανεισμό ενός αγνώστου δε θα ήταν σε θέση να ξέρει την φερεγγυότητά του και την πιθανότητα να εξοφλήσει ο τελευταίος το χρέος του.

Οι τράπεζες χρησιμοποιούν ειδικές στατιστικές μεθόδους προκειμένου να εκτιμήσουν την πιθανότητα που έχει ένας δανειολήπτης να χρεοκοπήσει. Για τον λόγο αυτό, χρεώνουν και διαφορετικά επιτόκια στον κάθε ένα ανάλογα με την αξιοπιστία του. Επιπλέον, αν ένα δάνειο δεν πληρωθεί, ο καταθέτης είναι και πάλι σε θέση να πάρει τα χρήματά του μέσω των διαθεσίμων της τράπεζας. Η διένεξη για την επιστροφή των δανειακών κεφαλαίων είναι αποκλειστικά πρόβλημα της τράπεζας και δεν απασχολεί καθόλου τους αποταμιευτές – καταθέτες.

4) Εξομάλυνση της κατανάλωσης και παροχή ρευστότητας

Η κατανάλωση διευκολύνεται, καθώς οι τράπεζες είναι σε θέση να παρέχουν ειδικές υπηρεσίες στους πελάτες τους, οι οποίες είναι απαραίτητες για την πραγματοποίηση των συναλλαγών τους. Τέτοιες είναι η Γραμμές Πιστώσεων (Credit Lines) και οι Διευκολύνσεις Έκδοσης Γραμματίων (Note Issuance Facilities – NIFs). Η πρώτη υπηρεσία απευθύνεται στα νοικοκυριά και είναι ένα προϊόν, το οποίο τα βοηθά να καλύψουν τυχόν έκτακτα έξοδα και δαπάνες. Η δεύτερη υπηρεσία απευθύνεται σε εταιρικούς πελάτες και ουσιαστικά άπτεται στην έκδοση τίτλων χρηματοδότησης μικρής διάρκειας. Οι τίτλοι αυτοί αγοράζονται από τις ίδιες τις τράπεζες και με αυτόν τον τρόπο ουσιαστικά οι τελευταίες χρηματοδοτούν τις επιχειρήσεις.

Η λίστα αυτή μπορεί να συνεχιστεί και να γίνει εξαιρετικά εκτενής και περίπλοκη, ωστόσο θα σταματήσουμε εδώ. Είναι σαφές ότι οι τράπεζες είναι άκρως σημαντικές για την ομαλή οικονομική λειτουργία ενός κράτους, επομένως αν αυτές αντιμετωπίζουν πρόβλημα αυτό θα πρέπει να διορθωθεί άμεσα προκειμένου να μην χειροτερέψει το επίπεδο διαβίωσης των πολιτών.

Προέρχεται από το τμήμα Οικονομικών Επιστημών του ΔΠΘ. Ασχολείται ενεργά με την επιχειρηματικότητα και την τεχνολογία. Έχει συμμετάσχει σε πολλές πρωτοβουλίες που υποστηρίζουν νεοφυείς επιχειρήσεις στα πρώτα τους βήματα, ενώ έχει εργαστεί στον τομέα της Συμβουλευτικής. Από την 1η Οκτωβρίου 2020 είναι αρχισυντάκτρια του project «Ραντάρ Αναπτυσσόμενων Χωρών».