Του Άγγελου Μαρίνου,

Επειδή χωρίς αυγό δεν κάνεις ομελέτα, πρέπει να εξηγηθούν κάποια πράγματα. Τα ομόλογα αντιπροσωπεύουν ένα δάνειο. Όπως λοιπόν και τα δάνεια, τα ομόλογα έχουν ημερομηνία λήξης (ωρίμανσης), μετά το πέρας της οποίας ο δανειολήπτης πρέπει να καταβάλει στον επενδυτή και κάτοχο του ομολόγου το ονομαστικό ποσό που έλαβε από αυτόν. Πέραν από την καταβολή του ονομαστικού ποσού στο τέλος (την οποία να θυμάστε και ως τιμή του ομολόγου), ο δανειζόμενος οφείλει ανά τακτά χρονικά διαστήματα να καταβάλει πληρωμές στον κάτοχο του ομολόγου, ο γνωστός μας τόκος. Η ετήσια απόδοση αυτών των τόκων ονομάζεται στα αγγλικά yield, για εμάς απόδοση*. Εφόσον ένα ομόλογο είναι τρέχον (δεν έχει ωριμάσει) μπορεί να μεταπουληθεί, μεταβιβάζοντας το δικαίωμα στους εναπομείναντες τόκους και την τελική καταβολή στον αγοραστή. Όταν η απόδοση ανεβαίνει (% τόκου), λόγω ανόδου των επιτοκίων η του οικονομικού περιβάλλοντος, η τελική ονομαστική καταβολή μειώνεται, και αντίστροφα (yield ↑- bond price↓) . Υπάρχουν και άλλες λεπτομέρειες, ωστόσο προς το παρόν αυτές μας καλύπτουν.

(για ομόλογα που λήγουν πριν το έτος η απόδοση υπολογίζεται με βάση τη διάρκεια του ομολόγου)*

Καθαρά με βάση τον φυσικό νόμο της ζήτησης και της προσφοράς, τα ομόλογα που χαρακτηρίζονται από μεγαλύτερο ρίσκο (αντικίνητρο για τον επενδυτή) έχουν και μεγαλύτερο τόκο (κίνητρο). Επομένως, όπως προκύπτει, τα ομόλογα 30ετούς ωρίμανσης, καθότι φέρουν περισσότερο ρίσκο λόγω της αναπόφευκτης αβεβαιότητας που χαρακτηρίζει αυτό το χρονικό διάστημα, έχουν μεγαλύτερη απόδοση (τόκο) από τα υπόλοιπα ομόλογα.

Αυτός αποτελεί και δείκτη υγιούς οικονομίας, ήτοι τα ομόλογα πιο σύντομης ωρίμανσης να έχουν μικρότερη απόδοση από αυτά με μεγαλύτερη περίοδο ωρίμανσης.

Όμως, οτιδήποτε αποτελεί δείκτη υγείας αποτελεί και δείκτη κινδύνου. Έτσι λοιπόν και στα ομόλογα, όταν οι αποδόσεις τους έχουν αντιστραφεί από τον κλασσικό κανόνα μεγαλύτερος καιρός ωρίμανσης- μεγαλύτερες αποδόσεις, προμηνύουν ύφεση. Μάλιστα, θεωρείται ο πιο αξιόπιστος προάγγελος της ύφεσης, καθώς με βάση τα ιστορικά δεδομένα προβλέπει τις υφέσεις 1-2 χρόνια πριν συμβούν *, ενώ οι κρίσεις ακολουθούν μετά την επαναφορά της αγοράς ομολόγων στην υγιή τους κατάσταση.

(το πότε θα μετουσιωθεί η ύφεση επηρεάζεται από διάφορους παράγοντες, συνήθως κυρίως απ’ αυτούς της νομισματικής πολιτικής)*

Όπως αντιλαμβάνεστε, όταν αντιστρέφονται οι αποδόσεις των Αμερικάνικων ομολόγων, όπως έγινε και 2 χρόνια πριν την κρίση του 2008, η υφήλιος αγχώνεται.

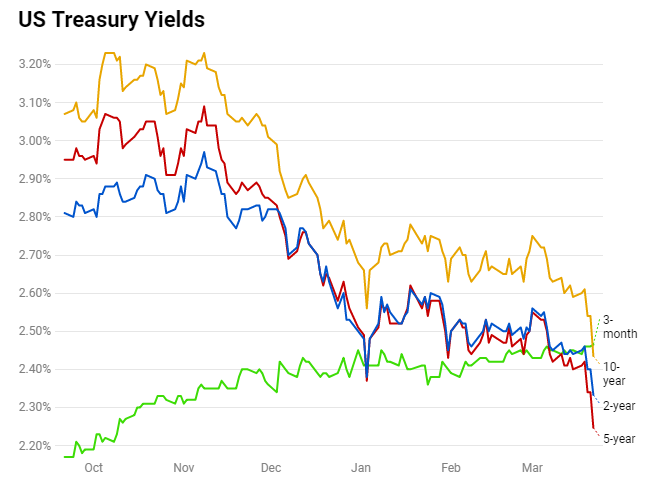

Αυτό συνέβη και την Παρασκευή που μας πέρασε, με τα ομόλογα τριμήνου να έχουν μεγαλύτερη απόδοση από τα 10ετή. Συγκεκριμένα, η απόδοση των ομολόγων τρίμηνης ωρίμανσης έκλεισε με απόδοση 2,47%, ενώ των 10ετών με 2,44%.

Ωστόσο, παρότι ο δείκτης είναι ο πιο αξιόπιστος που διαθέτουμε, υπάρχουν καίριοι λόγοι να αμφισβητήσουμε την ύπαρξη πραγματικών συντελεστών ύφεσης. Βασικός λόγος της αμφισβήτησης είναι οι συγκυρίες.

Αρχικά, η μείωση απόδοσης των 10ετών ομολόγων, αποτελεί αντίδραση των αγορών στην υπόνοια της FED ότι δεν θα ανεβάσει άλλο τα επιτόκια, ενδεχομένως και να τα κατεβάσει. Αυτή η είδηση και μόνον ασφάλισε τα μακροχρόνια ομόλογα, επομένως, η προσαρμογή των αποδόσεων τους ήταν αναμενόμενη.

Δεύτερη συγκυρία, αποτελεί η παγκόσμια οικονομική επιβράδυνση, με την ομόρριζη αβέβαιη συνέχεια της Ευρωπαϊκής οικονομίας. Σε τέτοιες καταστάσεις, οι επενδυτές αποφεύγουν βραχυπρόθεσμα ριψοκίνδυνα προϊόντα, και στρέφονται σε πιο σταθερά. Αυτό και πάλι μεταφράζεται σε αύξηση της ζήτησης για τα ομόλογα ωρίμανσης 10 ετών, επομένως περαιτέρω μείωση στην απόδοση των τόκων τους.

Παρατηρώντας το διάγραμμα, το πρώτο πράγμα που γίνεται αντιληπτό, είναι ότι η απόδοση των βραχυπρόθεσμων ομολόγων (πράσινη γραμμή) δεν έχει σημειώσει κάποια μεταβολή στην τάση της, συνεχίζοντας τη σταθερή της άνοδο. Τα ομόλογα ωρίμανσης 2, 5, και 10 ετών από την άλλη, ακολουθώντας την αποστροφή των επενδυτών για το αμφίβολο περιβάλλον είχαν πέσει τον Δεκέμβριο, μειώθηκαν ωστόσο εκ νέου με τις εξελίξεις στη Fed και την Ευρωπαϊκή οικονομική απογοήτευση.

Ως εκ τούτου, δεν ήρθε ακόμα ο καιρός για πανικό, καθώς η αντιστροφή των αποδόσεων συνδέεται με πολλούς ταυτόχρονους παράγοντες. Αυτή τη στιγμή είναι αδύνατο (από την θέση μας) να γνωρίζουμε εάν πρόκειται περί στρέβλωσης ή εάν η παγκόσμια οικονομία πάει πάλι για καταδύσεις.

Προσωπικά, αυτό που εκμαιεύω, δεδομένου του οικονομικού κλίματος και της πολιτικής αστάθειας, είναι ότι το εξής φαινόμενο δεν ήρθε ως έκπληξη. Η Fed προ κρίσεων χαρακτηρίζεται συνήθως από μία κάποια σπασμωδικότητα, η οποία αυτή τη στιγμή είναι άφαντη.

Πριν κλείσει το 2ο τρίμηνο, θα μπορούμε να τα μεταφράσουμε όλα αυτά εκ νέου.

Γεννηθείς το 1996 στη Κομοτηνή, είναι φοιτητής του Οικονομικού Τμήματος του Δημοκρίτειου Πανεπιστημίου Θράκης, με κατεύθυνση στην οικονομική ανάλυση. Διαθέτοντας ακόρεστο ενδιαφέρον για τα πολιτικά, αρθρογραφεί στην κατηγορία των Οικονομικών του OffLine Post.